Executive Summary

1. Die Kraftstoffpreise (Benzin, Diesel) sind in Deutschland deutlich gestiegen. Das ist vor allem eine Folge höherer Rohölpreise. Sie legten seit Anfang 2009 um über 100 Prozent von knapp über 40 auf aktuell 85 Dollar je Fass zu.

2. Wie ist dieser Anstieg zu erklären? Traditionelle Erklärungen, die nur auf den physischen Ölmarkt schauen, sind nicht hilfreich: Ein Überangebot an Rohöl, schwache Nachfrage und überquellende Lager hätten zu sinkenden, bestenfalls stagnierenden Rohölpreisen führen müssen. Die Erklärung liegt im starken Engagement von Finanzinvestoren, die Öl (genauer: Öllieferkontrakte) aus spekulativen Gründen kaufen, d.h. auf höhere Ölpreise wetten. Der Rohölmarkt ist dadurch noch stärker als bisher zu einem Hybridmarkt geworden, also einer Mischung aus Rohstoffmarkt und Finanzmarkt.

3. Die Preisfindung findet heute in erster Linie auf Terminmärkten statt, insbesondere an den beiden großen Ölbörsen (Nymex in New York, ICE in London). Dort werden an einem durchschnittlichen Handelstag 1,1 Milliarden Barrel im Wert von 93 Milliarden Dollar “umgeschlagen”. Dieses Handelsvolumen ist 13mal größer als die physische Erdölförderung. Die offenen Lieferkontrakte für WTI-Rohöl und Brent-Rohöl (die beiden wichtigsten Rohölsorten für die weltweite Preisfindung) erreichen derzeit einen Umfang von 2,65 Milliarden Fass Öl im Wert von 225 Milliarden Dollar.

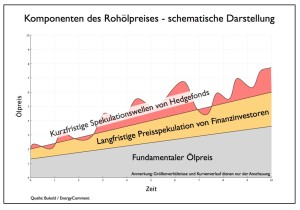

4. Korrelationsanalysen und statistische Erhebungen der amerikanischen Terminmarktaufsicht zeigen einen klaren Zusammenhang zwischen Spekulation und Ölpreisen. Dabei können zwei Spekulationstypen unterschieden werden:

(a) kurzfristige Spekulationswellen, die ein bis zwei Monate laufen und vor allem von Hedgefonds getragen werden.

(b) langfristige spekulative Engagements, die von großen Investmentfonds, ETFs, Banken und ebenfalls Hedgefonds finanziert werden.

5. Die Gewichtung der Akteure und ihre Strategien ändern sich laufend, aber dennoch kann man feststellen, dass die Wetten auf steigende Ölpreise gegenüber den Wetten auf fallende Ölpreise schon seit Jahren dominieren. Im Moment liegt das Saldo allein der statistisch erfassbaren Ölpreiswetten bei +407 Millionen Barrel. Es wird also mit umgerechnet mindestens 34,6 Milliarden Dollar auf steigende Preise gewettet. Tatsächlich dürfte diese Summe noch höher ausfallen, wenn für alle großen Ölkontrakte Daten öffentlich zugänglich wären. Die Art der Preisfindung im Spotmarkt und diverse Rückkopplungen führen dazu, dass hohe Terminmarktpreise die Spotpreise physischer Öllieferungen direkt beeinflussen.

6. Ergebnis: Wie wirkt sich das auf die Tankstellenpreise aus? Nach unserer Analyse werden die Rohölpreise im Moment (Anfang April) durch eine kurzfristige Spekulationswelle um 8-12 Dollar/Barrel und durch die langfristigen Spekulationswellen um zusätzliche 17-23 $/b erhöht. Der Rohölpreis von derzeit 85 $/b enthält also eine “Spekulationsprämie” von circa 30 $/b, also 35 Prozent. Die Rohöl- und damit die Benzin- und Dieselpreise werden dadurch im Schnitt um 0,14 Euro je Liter noch oben verzerrt.

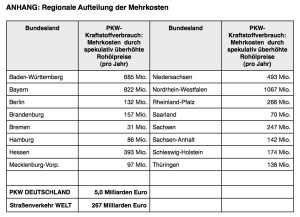

Deutsche Autofahrer werden dadurch bei einer Tankfüllung (50 Liter) mit 7 Euro zusätzlich belastet. Auf ein Jahr hochgerechnet (13.000 km Fahrleistung / 7,5 Liter Verbrauch) sind dies pro Fahrzeug 136 Euro. Addiert man die Belastung aller PKW in Privathaushalten in Deutschland ergeben sich Mehrkosten von 5,0 Mrd. Euro pro Jahr. Die Tabelle im Anhang verteilt diesen Betrag auf einzelne Bundesländer. Weltweit ergeben sich für den Straßenverkehr Mehrkosten von 361 Mrd. Dollar pro Jahr (ca. 267 Mrd. Euro) bzw. 990 Millionen Dollar pro Tag (ca. 733 Mio. Euro).

7. Ausblick: Die globale Nachfrage nach Öl zieht in diesem Jahr an. Parallel dazu werden die Reservekapazitäten der OPEC-Staaten schrumpfen. Ein nennenswerter Ausbau des fossilen Rohölangebotes ist unwahrscheinlich, da neue Felder auf mittlere Sicht bestenfalls mit der Erschöpfung alter Felder Schritt halten können. Eine mittelfristige Angebotsverknappung erscheint unausweichlich und wird nur noch von wenigen Experten in Frage gestellt. Der Umbau der Energieversorgung läuft im Moment zu langsam, um dieses Problem rechtzeitig durch Peak Demand, also eine global schrumpfende Ölnachfrage, entschärfen zu können.

Gleichzeitig versorgen die Zentralbanken der Industrieländer die Finanzmärkte weiter mit Liquidität, um das Zinsniveau aus konjunkturpolitischen Gründen niedrig zu halten. Eine sich anbahnende physische Verknappung und die hohe Finanzmarktliquidität sprechen deutlich für steil steigende Ölpreise. Es ist daher wahrscheinlich, dass wir schon bald neue Rekordpreise über 150 Dollar pro Fass und Benzinpreise über 2,0 Euro/Liter erleben werden.

Nur ein beschleunigter Umbau der Energieversorgung und Mobilitätsangebote sowie eine Reform der Finanzmärkte, insbesondere der Ölterminmärkte, könnte hier gegensteuern. Erste Maßnahmen könnten sein:

Erhöhte Transparenz der börsennotierten Terminmärkte. Erhöhte Transparenz der Swap Dealer (Banken) und ihrer Positionen auf den Terminmärkten und im OTC-Handel.

Positionslimits, also eine Art „Kartellrecht“ auf Terminmärkten, die eine Preislenkung durch große Akteure erschwert, insbesondere im Frontkontrakt.

Erhöhte Transparenz der physischen Ölmärkte, insbesondere der Lagersituation außerhalb der Industrieländer, aber auch des tatsächlichen Ölkonsums.

Ein engerer Dialog zwischen den ölproduzierenden und ölkonsumierenden Staaten.

In den letzten neun Jahren erlebten die Märkte eine exzessive Spekulationsblase nach der anderen (Dotcom-Boom, US-Immobilienkrise, Ölpreishausse 2008, Finanzmarktkrise 2009). Vor diesem Hintergrund muss auch grundsätzlich über den volkswirtschaftlichen Nutzen von Finanzmarktakteuren in Ölmärkten nachgedacht werden. Diese Debatte wird in den USA bereits intensiv geführt. Große Ölverbraucherländer wie Deutschland sollten sich im Rahmen der aktuellen Reform der Finanzmärkte und der Finanztransaktionssteuern (Tobin Tax) intensiver mit dieser Frage beschäftigen.

Die Ölpolitik im 21. Jahrhundert bleibt damit eine schwierige Gratwanderung, die mit der Ölpreisproblematik, dem Klimaschutz und Peak Oil gleich vor drei komplexen Herausforderungen steht. Tiefgreifende Strukturveränderungen der Ölmärkte und neue Konzepte nationaler und internationaler Ölpolitik werden in den kommenden Jahren unumgänglich sein.

1. Ausgangspunkt

Die Kraftstoffpreise für Benzin und Diesel sind in den letzten Monaten deutlich gestiegen. Dafür gibt es mehrere Ursachen, die vom schwachen Euro über höhere Raffineriemargen bis zu saisonalen Gründen reichen.

Der mit Abstand wichtigste Faktor ist jedoch der Rohölpreis. Das Nordseeöl Brent (ICE) legte seit Anfang 2009 um 91 Prozent von 44 auf aktuell 84 Dollar je Fass ($/b) zu. Der Preis für die amerikanische Benchmarksorte WTI (Nymex) verdoppelte sich sogar von knapp 42 $/b auf aktuell 85 $/b.

Dieser Trend wirft Fragen auf, denn das Jahr 2009 war von den Folgen der globalen Finanz- und Wirtschaftskrise geprägt. Der konjunkturelle Einbruch in den Industrieländern verursachte einen steilen Rückgang der Ölnachfrage und extrem hohe Ölvorräte.

Es liegt auf der Hand, dass in einem solchen Umfeld fundamentale Gründe allein nicht in der Lage sind, den Preisanstieg zu erklären (fundamental = physisches Ölangebot, Ölnachfrage, Ölvorräte etc.). Traditionelle Erklärungsmuster, die nur auf den physischen Ölmarkt schauen, versagen: Ein Überangebot an Rohöl, schwache Nachfrage und überquellende Lager hätten zu weiter sinkenden, bestenfalls stagnierenden Preisen führen müssen.

Die Erklärung ist im starken Engagement von Finanzinvestoren zu suchen, die Öl (genauer: Öllieferkontrakte) aus spekulativen Gründen kaufen, d.h. auf höhere Ölpreise wetten. Der Rohölmarkt ist dadurch immer mehr zu einem Hybridmarkt geworden, also einer Mischung aus Rohstoffmarkt und Finanzmarkt.

In dieser Studie wird daher die These vertreten, dass der aktuelle Rohölpreis eine beträchtliche Spekulationsprämie enthält, die entlang der gesamten Wirkungskette von den Ölbörsen über die Spotmärkte und Raffinerien bis an die deutschen Zapfsäulen weitergereicht wird.

2. Hintergrund: Von Rockefeller zur Nymex – Preisfindung im Rohölmarkt

Schon seit 150 Jahren wechseln sich im Ölmarkt verschiedene Modelle der Preisfindung ab. Wegen seiner hohen strategischen Bedeutung und inhärenten Instabilität entstanden immer wieder marktferne Lösungen: Das Quasi-Monopol von Standard Oil (Rockefeller), das Kartell von Achnacarry, das Oligopol der großen westlichen Ölkonzerne (“Seven Sisters”) und das OPEC-Kartell.

Erst in den 1980er Jahren konnten sich Spot- und schließlich auch Terminmärkte durchsetzen. Die Terminmärkte teilten sich auf: in die Ölbörsen und die bilateralen OTC-Geschäfte.

Die direkte und indirekte Preisfindung findet heute in erster Linie auf Terminmärkten statt, insbesondere an den beiden großen Ölbörsen (Nymex in New York, ICE in London). Nach bescheidenen Anfängen in den 1980er Jahren werden dort heute an einem durchschnittlichen Handelstag 1,1 Milliarden Barrel Rohöl im Wert von aktuell 93 Milliarden Dollar “umgeschlagen”. Dieses Handelsvolumen ist 13mal größer als die tägliche physische Erdölförderung. Das enorme Handelsvolumen relativiert sich allerdings, wenn man die Daytrader und andere sehr kurzfristig agierende Akteure unberücksichtigt lässt.

Dieses Problem umgeht der zweite Maßstab: Das Open Interest (OI), also die Zahl der offenen Lieferkontrakte. Es verdeutlicht die Größe des Terminmarktes. Das OI in den drei großen Rohölkontrakten (WTI Nymex, WTI ICE, Brent ICE) liegt 2010 bei durchschnittlich 2,65 Millionen Terminkontrakten (Futures, ohne Optionskontrakte). Das entspricht 2,65 Milliarden Barrel Öl im Wert von 225 Milliarden Dollar.

Je nach Blickwinkel ist dies eine kleine oder auch große Ölmenge, nämlich die 32fache tägliche Fördermenge. Andererseits erstrecken sich diese Lieferkontrakte über einen achtjährigen Zeitraum und bilden damit nur etwa 1-2 Prozent der zukünftigen Ölförderung ab. Sie ballen sich jedoch in den drei zeitnahen Liefermonaten (1,3 Mrd. Barrel). Hier entsprechen sie knapp 20 Prozent der physischen Förderung (7,5 Mrd. Barrel).

Hierzu könnte man noch die ebenfalls großen Terminkontrakte für US-Benzin, US-Heizöl und europäisches Gasoil addieren, ebenso wie die zahlreichen Nebenkontrakte an Nymex und ICE. Ein weiteres Segment der Terminmärkte sind die vielen OTC-Kontrakte, die statistisch kaum erfassbar sind und nicht über die Ölbörsen abgewickelt werden.

Der Ölmarkt wächst durch das Übergewicht der Terminkontrakte immer stärker in die Welt der Finanzmärkte hinein. Mittlerweile sind Aktienmärkte, Rentenmärkte, Kreditmärkte, Devisenmärkte und eben auch Rohstoffmärkte zu globalen Institutionen geworden, deren Innenleben nicht mehr ein Ableger der „realen“ Wirtschaft ist, sondern die ihrerseits auf die Entwicklung der Wirtschaft zurückwirken und eigenen Gesetzmäßigkeiten folgen. Das zeigte sich zuletzt während der Hypothekenkrise der USA 2007/2008, die durch ebenso umfangreiche wie intransparente Kreditprodukte eine Brisanz erhielt, die den realwirtschaftlichen Auslöser bei weitem übertraf.

Finanzmärkte zeichnen sich gegenüber Warenmärkten durch zwei Merkmale aus: Sie sind global und sie sind schnell, wobei sich diese Schnelligkeit auf Kapital und Informationen bezieht. Investitionschancen, die in der „community“ als aussichtsreich gelten, führen über Nacht zu enormen Kapitalzuflüssen. Auch Rohstoffe sind in diese Welt integriert worden. Sie sind normale Elemente globaler Investmentportfolios.

3. Ölpreisspekulation

Wer ist Spekulant? Als Spekulant gilt im allgemeinen, wer kein physisches Ölpreisrisiko hat, sondern ganz im Gegenteil Ölpreisrisiken gezielt sucht, um finanzielle Profite zu erzielen. Fluglinien, Tankstellenbetreiber, Raffinerien und Heizölkunden haben ganz offensichtlich ein Ölpreisrisiko. Banken, Hedge Fonds, Investmentfonds haben erst dann ein Ölpreisrisiko, wenn sie es wollen. Erstere gelten als Hedger (to hedge = absichern), die den Terminmarkt nutzen, um ihre Risiken zu verringern; letztere gelten als Spekulanten (vgl. IEA 2009b). Das ist eine relativ enge, aber gebräuchliche Definition. Tatsächlich könnten natürlich auch die Tradingabteilungen von Ölkonzernen spekulative Ziele verfolgen.

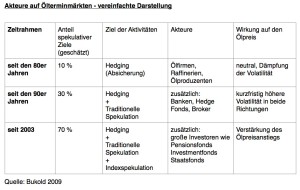

Zunächst wurden Ölbörsen ganz überwiegend für Absicherungsgeschäfte (Hedging) genutzt. Erst danach gewannen traditionelle Spekulanten an Bedeutung. Als letzte Gruppe kamen die großen institutionellen Anleger hinzu. Große Investoren, wie z.B. Pensionsfonds, sehen in Rohstoffen ganz allgemein eine weitere Anlageklasse neben Aktien, Anleihen, etc.. Hier dominieren langfristige Spekulationsziele und die Möglichkeit, das Portfolio zu diversifizieren. Die Bedeutung der Spekulation ist durch diesen Trend in den letzten Jahren stetig gewachsen.

Es ist mittlerweile fast unbestritten, dass starke spekulative Elemente kurzfristig eine große Rolle spielen. Weitaus wichtiger für die Preisbildung ist jedoch das langfristige Engagement großer Finanzinvestoren geworden. Der Zufluss strategisch angelegter Gelder in den Ölterminmarkt hat den Aufwärtstrend der Preise unterstützt und vor allem starke Abwärtsbewegungen behindert.

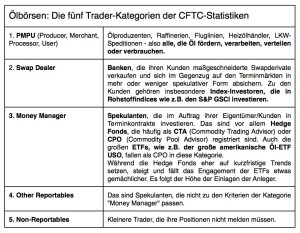

Akteure auf Ölterminmärkten – vereinfachte Darstellung

Im Rohstoffmarkt tummeln sich heute viele Akteure, die keinen Eigenbedarf für physische Rohstoffe haben. Die Dominanz der Terminmärkte über die physischen Spotmärkte verschiebt die Preisfindung bei Rohstoffen immer stärker in ein Feld, das nach den Gesetzen der Finanzwelt funktioniert.

Eine Folge ist, dass Preisschwankungen zunehmen und dass sich die Preise unvorhersehbar entwickeln. Die Preise entfernen sich vom physischen Ölmarkt („wet barrel“) und bewegen sich immer stärker nach den Gesetzen der Finanzmärkte („paper barrel“). Der oft zitierte Vergleich des Spekulanten Costolany, dass die Wirtschaft die Finanzmärkte lenke wie ein Mensch seinen an der langen Leine hin und her springenden Hund, stimmt dann nicht mehr, denn die Rollen werden immer wieder getauscht. Der Ölmarkt holt eine Entwicklung nach, die schon in vielen Bereichen der Wirtschaft beobachtbar ist. In den USA wird immer häufiger von einer „asset-driven economy“ gesprochen, in der die Finanzmärkte die reale Wirtschaft lenken; eine Erkenntnis, die spätestens mit der Finanzkrise 2008 zum Gemeinplatz wurde.

Die Dominanz der Terminmärkte bedeutet also nicht den Siegeszug freier Märkte. Vielmehr sind sie historisch gesehen eine Behelfslösung, nachdem die Preisfindung durch Konzernkartelle, durch die OPEC und durch Spotmärkte gescheitert war. Der Ölmarkt konnte vor allem wegen der Passivität der großen Produzentenstaaten kein System der Preisfindung etablieren, das näher am realen Ölmarkt ist.

Indexspekulanten

Da die Indexspekulanten fast nur „long“ gehen, also auf höhere Ölpreise setzen, steigen die Kontraktpreise für zukünftige Liefermonate. Der realwirtschaftliche Effekt dieser Investitionen entsteht nun dadurch, dass die Terminmarktpreise die Spotpreise aktueller physischer Geschäfte mit nach oben ziehen, weil die Preise sich über Preisformeln gegenseitig beeinflussen oder – noch direkter – weil der Ölproduzent durch einen Terminverkauf einen höheren Preis erzielen kann. Außerdem werden die Preiserwartungen der Marktteilnehmer verändert, was bereits in der Gegenwart Entscheidungen beeinflusst.

Bestimmte Eigenschaften erhöhen noch den Preiseffekt dieser Investitionen:

- Indexinvestoren haben normalerweise keine Meinung zu den fundamentalen Fakten des Ölmarkts. Sie folgen daher Trends: Steigende Preise ermutigen zu noch mehr Käufen, was die Preise weiter nach oben treibt. Während hohe Preise bei Ölkonsumenten eher die Nachfrage dämpfen, bewirken sie hier also das Gegenteil! Oder es wird ein konstanter Anteil des Portfolios in Öl investiert. Dies führt dazu, dass selbst bei einem Überangebot von Öl der Preis hoch gehalten wird.

- Traditionelle Spekulanten verbessern die Liquidität und damit das Funktionieren des Marktes, da sie sowohl auf der Käufer- wie auch auf der Verkäuferseite zu finden sind. Die kapitalstarken Indexinvestoren waren die letzten fünf Jahre hingegen nur auf der Käuferseite zu finden und trocknen den Markt damit aus. Wenn ein Terminkontrakt ausläuft, wird er in den nächsten Monat „gerollt“. Die zukünftige Ölproduktion wird virtuell gehortet. Auf diese Weise wird eine Ölmenge von mehreren Hundert Millionen Barrel wie eine Bugwelle durch den Terminmarkt geschoben.

- Während sich traditionelle Spekulanten auf die kommenden Liefermonate beschränken, haben Indexinvestoren einen längeren Zeithorizont und heben damit die Preiserwartungen für die kommenden Jahre an. Das hat psychologische Rückwirkungen auf den gesamten Ölmarkt.

Trotz der großen Positionen stellen die Rohstoffmärkte für Indexspekulanten nur einen kleinen Nebenmarkt dar. So sind z.B. die Aktienmärkte mehrere hundert Mal größer. Auch die Anleihen-, Zins-, Kredit- und Devisenmärkte übertreffen die Rohstoffmärkte deutlich.

Goldman Sachs und die Long-Spekulation

Das Engagement großer Fonds und vieler Privatanleger im Ölmarkt wurde erst durch finanztechnische Innovationen großer Banken möglich. Bis dahin gab es im Ölmarkt ein Ungleichgewicht: Die Ölproduzenten wollten oder mussten ihr Öl wegen des hohen Preisrisikos auf Termin verkaufen, fanden aber dafür nicht ausreichend Käufer, da die Nachfrageseite, also die großen Ölkonsumenten (z.B. Fluglinien, unabhängige Raffinerien) auf Terminmärkten in der Minderheit waren. Dadurch sanken die Terminpreise für Öl regelmäßig unter das Niveau der Spotpreise.

Erst Rohstoffindices (z.B. GSCI) und die für Privatanleger zugänglichen Öl-ETFs konnten die physische und spekulative Nachfrage nach Öl bündeln und auf die Terminmärkte bringen. Diese lukrative Erfindung der Banken, bei der Goldman Sachs eine führende Rolle einnahm, führt sogar dazu, dass nun die Nachfrageseite ein Übergewicht hatte und die Terminpreise häufig über die aktuellen Preise stiegen.

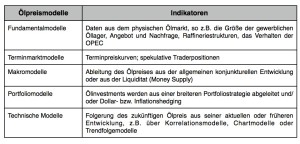

Moderne Ölpreisanalyse

Die folgende Tabelle zeigt die momentan diskutierten Erklärungsmodelle für die Entwicklung des Ölpreises. Wir hatten bereits auf den Hybridcharakter des Ölmarktes hingewiesen, der abwechselnd Merkmale eines Rohstoff- oder eines Finanzmarktes aufweist. Daher gibt es mehrere Gruppen von Modellen:

Lagerdaten oder OPEC-Beschlüsse erklären nur noch einen kleinen Teil der Ölpreisentwicklung. Analysen erfordern ebenso Positionsanalysen, Makrodaten aus ölfernen Märkten, Korrelationsanalysen und Chartmodelle.

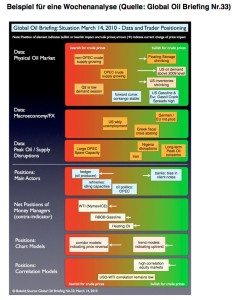

Beispiel für eine Wochenanalyse (Quelle: Global Oil Briefing Nr.33)

4. Umfang und Akteure der Ölpreisspekulation

Korrelationsanalysen und statistische Erhebungen der amerikanischen Terminmarktaufsicht zeigen einen klaren Zusammenhang zwischen Spekulation und Ölpreisen. Dabei können zwei Faktoren unterschieden werden (vgl. zu diesem Modell auch Parsons 2009 mit weiteren Literaturhinweisen):

(a) kurzfristige Spekulationswellen

(b) langfristige spekulative Engagements

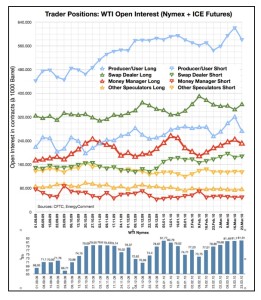

Der Traderbericht der amerikanischen Terminmarktaufsicht CFTC (DCOT “Disaggregated Commitments of Traders”) ermöglicht einen wöchentlichen Einblick in die Gewichtsverteilung und Positionierung der Akteure auf den erfassten Ölterminmärkten. Zusätzlich werden quartalsweise die Positionen der Index-Investoren (siehe unten) und einige Bankendaten veröffentlicht.

Kurzfristige Spekulationswellen

Kurzfristige Spekulationswellen laufen im allgemeinen ein bis zwei Monate und werden vor allem von Hedgefonds getragen. Zur Zeit sind wir in der siebten Welle seit dem Crash der Ölpreise im Herbst/Winter 2008.

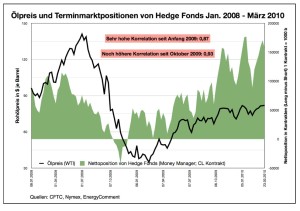

Die Korrelation zwischen Hedgefonds-Wetten auf höhere Ölpreise (“net long”) und dem Ölpreis ist außerordentlich hoch. Sie liegt seit Anfang 2009 bei 0,87 und seit dem Herbst 2009 sogar bei 0,93 (der theoretische Maximalwert liegt bei 1,00 oder -1,00; Minimalwert ist 0,00)

Eine Welle spekulativer Netto-Long-Engagements der Hedge Fonds hebt die Rohölpreise im Schnitt um 8 bis 12 $/b an (vgl. Schaubild auf der nächsten Seite, graue Säulen und rote Linie). Eine noch detailliertere Analyse (nächste Seite unten) zeigt, dass die Dynamik im Terminmarkt fast ausschließlich von Hedge Fonds (bzw. Money Manager) und Swap Dealern (Banken) ausgeht.

Komplexere statistische Analysen gehen einen Schritt weiter und kommen zu dem Ergebnis, dass spekulative Netto-Long-Positionen sogar ein “leading indicator” sind (vgl. Medlock/Jaffe 2009). Möbert führt einen Granger-Kausalitätstest durch (der von der Reihenfolge der Ereignisse auf Kausalitäten schließt) und kommt zum selben Ergebnis: Erst setzen Spekulanten auf steigende Ölpreise, dann steigt der Ölpreis. Das gilt sowohl für die Zeit vor der Finanzkrise als auch für die Zeit danach.

Langfristige Preisspekulation

Langfristige spekulative Engagements werden von großen Investmentfonds, ETFs, Banken, Indexinvestoren und auch Hedgefonds getragen.

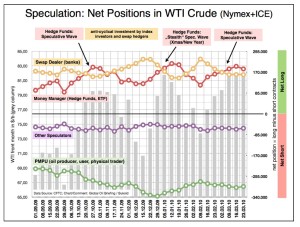

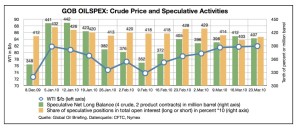

Das folgende Schaubild zeigt die hohe “Sockelspekulation”, die in den letzten Monaten nie unter 348 Millionen Barrel Net-Long fiel. Es wurde also stets mit netto mehr als 348 Millionen Barrel auf steigende Ölpreise gewettet. Diese “Bugwelle” wird jeden Monat erneut erzeugt, wenn Finanzinvestoren ihre Positionen in den nächsten Kontraktmonat “rollen”.

Die Gewichtung der Akteure und ihre Strategien ändern sich laufend, aber dennoch kann man feststellen, dass die Wetten auf steigende Ölpreise gegenüber den Wetten auf fallende Ölpreise schon seit Jahren dominieren. Das gilt besonders für die letzten zwölf Monate. Im Moment liegt das Saldo allein der statistisch erfassbaren Ölpreiswetten bei +407 Millionen Barrel. Es wird also mit umgerechnet 34,6 Milliarden Dollar auf steigende Preise gewettet. Tatsächlich dürfte diese Summe noch höher ausfallen, wenn für alle großen Ölkontrakte Daten öffentlich zugänglich wären.

Wir können also im Jahr 2009 eine erhöhte langfristige Sockelspekulation auf steigende Ölpreise beobachten, die sich von der schwachen Verfassung des physischen Rohölmarktes in keiner Weise beeindrucken ließ.

Diese Aktivitäten beschränken sich nicht auf Rohöl. Der Terminmarkt für amerikanisches Benzin (RBOB) zeigt dasselbe Muster einer anhaltenden Netto-Long-Position von Hedgefonds und Swap Dealern. Beim US-Heizöl (HO) sind die Wetten auf steigende Preise weniger ausgeprägt, aber dennoch einseitig positioniert.

Index-Investoren und Assetströme

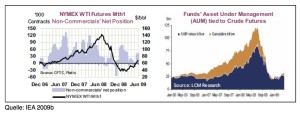

Das folgende Schaubild zeigt die Positionen der Index-Investoren seit Anfang 2008. Die CFTC hat nun erstmals eine Bestandsaufnahme pro Quartal vorgelegt. Zunächst wird deutlich, dass Index-Investoren immer Netto-Long sind, d.h. auf steigende Preise wetten. Das gilt gleichermaßen für Rohöl, Benzin und Heizöl. Dieser Befund ist angesichts der Rohstoffhausse 2008 und des Einsatzes von Rohstoffinvestments als Dollarhedge nicht weiter überraschend.

Überraschend ist hingegen, dass das Engagement in den letzten 18 Monaten tendenziell preisstabilisierend war: Stieg der Ölpreis steil an, wie z.B. im ersten Halbjahr 2008, schrumpfte die Nettoposition. Umgekehrt wurden Kontrakte dazugekauft, als der Ölpreis anschließend steil fiel. Die These, dass der Preisanstieg in der ersten Jahreshälfte 2008 vor allem auf das Konto der Indexinvestoren ging, lässt sich also nicht halten. Allerdings liegt es nahe, in den Jahren seit dem Herbst 2008 (und in den Jahren 2003-2007) eine preistreibende Rolle der Indexinvestoren zu vermuten, als die Positionen ausgebaut wurden. Sie beseitigten in jenen Jahren immer wieder die “natürliche Backwardation” des Ölmarktes, die durch das Übergewicht ölproduzierender Hedger entsteht, und erzeugten hohe Preiserwartungen im Terminmarkt.

Indexinvestoren partizipieren an der Preisentwicklung von Rohstoffen, indem sie in die Derivate und Fonds investieren, die die bereits erwähnten Rohstoffindices abbilden, in denen Rohöl regelmäßig die wichtigste Rolle spielt. Im Jahr 2000 lag die Investitionssumme bei etwa 10 Milliarden Dollar, 2006 bei 75 Mrd. Dollar und Mitte 2008 sogar bei 300 Milliarden Dollar (IEA 2009b).

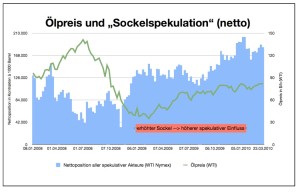

LCM Commodities schätzt, dass die allein in Rohöl investierten Gelder der Fonds (Assets Under Management AUM) Mitte 2008 mit 125 Milliarden Dollar einen Höhepunkt erreicht hatten. Zum selben Zeitpunkt stand Öl bei 140 $/b. Danach begann im Zuge der globalen Finanzkrise eine rasante Talfahrt: Investoren zogen 50 Milliarden Dollar ab und der Rest verlor aufgrund des Preiseinbruchs bei Öl an Wert. Aus 125 Milliarden Dollar wurden innerhalb weniger Monate 20 Milliarden Dollar. Zur selben Zeit, Ende 2008, fiel Rohöl (WTI) unter die Schwelle von 40 $/b.

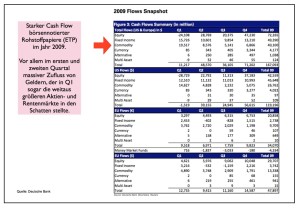

Im Jahr 2009 wendete sich das Blatt, als die Zentralbanken die Märkte mit Liquidität überschwemmten und sich ein vorsichtiger Konjunkturoptimismus breit machte. Die Zuflüsse in börsennotierte Rohstoffpapiere, insbesondere Rohöl, nahmen rasant zu, insbesondere im ersten und zweiten Quartal, wie Daten aus diversen Quellen zeigen. Die Zuflüsse in Öl-ETFs (Long) schossen Anfang 2009 um ca. 500% in die Höhe und hielten sich bis zum Juni auf einem hohen Niveau.

Parallel dazu stabilisierte sich der Rohölpreis und legte von 40 auf 75 $/b zu. In der zweiten Jahreshälfte waren die Zuflüsse immer noch beträchtlich, aber etwas schwächer. Der Rohölpreis legte parallel dazu nur leicht bis auf 83 $/b zu.

5. Quantifizierung der Preisverzerrung

Um den Einfluss nicht-fundamentaler Faktoren beziffern zu können, benötigt man eine Vorstellung davon, auf welchem Niveau ein nicht verzerrter, fundamental gerechtfertigter Ölpreis liegen müsste. Die folgenden Forschungsergebnisse sollen zeigen, wie groß die Lücke zu den aktuellen, tatsächlichen Ölpreisen ist. Mögliche Gegenargumente gegen diesen Ansatz werden in den daran anschließenden Kapiteln untersucht.

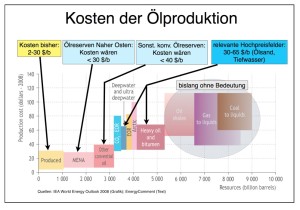

Die Upstream-Kosten, also die Kosten für die Suche, Erschließung und Ausbeutung von Ölfeldern, waren in den 80er und 90er Jahren um etwa 50 % gefallen. Der technische Fortschritt erhöhte die Produktivität von Ausrüstung und Personal. Die Überkapazitäten in der Ölserviceindustrie drückten die Einkaufspreise. Projekte mit sehr hohen Kosten waren damals nur Randerscheinungen. 2005 wurden etwa 80 % des konventionellen Öls zu operativen Kosten von weniger als 10 $/b gefördert. Die restlichen 20 % lagen im Schnitt bei 10-14 $/b. Im Jahr 2003 wurden mehr als 40 % des Weltöls sogar für nur 2 $/b operativer Kosten produziert (Bukold 2009). Harks (2007) schätzte die durchschnittlichen Produktionskosten 2007 auf 10 $/b, die marginalen Kosten (also die Kosten des teuersten Anbieters) auf 25 $/b.

In den Jahren 2006-2008 sind die Kosten deutlich gestiegen. Die Kapitalkosten für ein neues Nordseeprojekt stiegen 2005 bis 2007 von 8 $/b auf 15 $/b, die operativen Kosten von 7 $/b auf 10 $/b. Allerdings gehen die Kosten seit dem ersten Quartal 2009 merklich zurück, als die Überhitzung in einzelnen Ölservicebranchen überwunden war (Quelle: CERA 8.Dez.2009). Nach Schätzungen der Deutschen Bank lagen die Cash Costs der Ölförderung weltweit 2009 im Schnitt bei nur 7,70 $/b. Selbst bestehende Ölsandprojekte produzieren für ca. 30 $/b.

CERA schätzt, dass neue Projekte, die allerdings angesichts der aktuellen Überversorgung das bestehende Ölpreisniveau nicht direkt beeinflussen, einen Ölpreis von 21 $/b (saudische Projekte) bis 42 $/b (Libyen) und 61 $/b (Brasilien) erfordern, um profitabel zu sein. IEA (WEO 2008) schätzt die Kapitalkosten neuer Projekte auf 10 $/b (Naher Osten) bis 40 $/b (Nordsee, Brasilien). Nur neue Ölsandprojekte kommen in die Gegend von 60 $/b.

Die deutsche Bundesanstalt für Geowissenschaften und Rohstoffe (BGR 2009) veranschlagt die weltweiten Gesamtgewinnungskosten (Exploration, Erschließung, Förderung) im Schnitt auf 27 $/b. Vereinzelte Offshore-Projekte erreichen 46-57 $/b. Die Förderkosten bereits bestehender Anlagen liegen durchweg unter 10 $/b.

Die höchsten Kosten werden bei Ölsandprojekten vermutet. Eine Analyse der Bilanz des Ölsandkonzerns Suncor gibt hier Einblick (Quelle: Global Oil Briefing Nr.1). Suncor kann auch bei Rohölpreisen von 45 US-Dollar profitabel produzieren. Die operativen Kosten lagen 2009 je nach Technologie bei 25 bis 40 $/b, wobei die zuletzt niedrigen Erdgaspreise die Kosten weiter gesenkt haben. Selbst neue Ölsandprojekte lohnen sich demnach bereits ab einem Ölpreis von 60 $/b.

Goldman Sachs kommt in einer aktuellen Studie (Goldman 2010) zu dem Ergebnis, dass die 280 bis 2018 angedachten oder geplanten Förderprojekte schon auf dem aktuellen Ölpreisniveau von 85 $/b hochprofitabel wären. Die geplanten Pre-Salt-Vorkommen vor Brasilien verlangen ein Ölpreisniveau von 45 $/b. Lediglich einige Lower-Tertiary-Projekte im Golf von Mexiko und vor Angola sowie einige Ölsandanlagen liegen über einem Niveau von 55 $/b. Vom Gesamtsample erfordern die attraktivsten 100 neuen Projekte einen Ölpreis von lediglich 20 $/b, die Top 190 einen Preis von 60 $/b (jeweils inkl. Steuern).

In diesem Zusammenhang sollte auch erwähnt werden, dass die Ölförderung 2009 nur unwesentlich höher war als die des Jahres 2004. Damals lag der Ölpreis um die 40 $/b. Trotzdem war eine profitable Rohölversorgung möglich.

Das folgende Schaubild der IEA zeigt, dass das bislang produzierte Öl zu Kosten produziert wurde, die weit unter den aktuellen Ölpreisen liegen. Nach Berechnungen der Internationalen Energieagentur (IEA) lagen die Kosten bislang bei 2-30 $/b, wobei die Marke von 20 $/b nur selten überschritten wurde (IEA 2008). Auch in Zukunft sollten die Kosten für konventionelles Öl zwischen 10 und 40 $/b liegen. Vereinzelte neue Tiefwasser- und Ölsandprojekte können allerdings bis zu 65 $/b kosten.

Die Kombination aus Kosten, die weit unter dem aktuellen Ölpreisniveau liegen, und großen Überkapazitäten ließen für die IEA nur den Schluss zu, dass die Ölpreise wieder sinken werden (IEA 2009). Sie erwartete in ihrem letzten World Energy Outlook 2009, dass aus fundamentaler Sicht erst gegen 2015 mit einem Preisniveau von 87 $/b zu rechnen sei (inflationsbereinigt). Doch schon Anfang April 2010, also nur wenige Monate nach der Veröffentlichung des Berichts, wurde diese Marke erreicht.

Ganz offensichtlich kann die Preisentwicklung nicht fundamental erklärt werden, denn sowohl die IEA-Analysen als auch die anderen oben genannten Studien legen in der aktuellen Marktlage ein fundamental begründbares Preisniveau von ca. 50 Dollar pro Barrel nahe. Erst wenn die bestehenden Reservekapazitäten erschöpft und die Lagerbestände auf ein normales Niveau zurückgeführt sind, wäre auch aus fundamentaler Sicht ein höherer Ölpreis nachvollziehbar.

6. Gegenposition: Trennung von Spotmarkt und Terminmarkt

Spekulation könne die Ölpreise nicht beeinflussen, so ein gängiges Argument, da Spekulanten Öl weder produzieren nach verbrauchen. Dieses Argument basiert auf der Annahme, dass es eine Trennung zwischen den Preisen auf physischen Spotmärkten und den Preisen der “Paper Barrels” in Terminmärkten gibt.

Aus der Praxis der Ölmärkte ergeben sich jedoch gewichtige Einwände gegen diese Position. Spotpreise werden im allgemeinen mehrere Wochen vor der tatsächlichen Lieferung vereinbart. Der Spotmarkt wird daher von Formelpreisen dominiert, die sich stets auf einen börsengehandelten Kontrakt, z.B. “ICE Brentpreis zum Zeitpunkt der Lieferung plus/minus X”, wobei das X für Qualitätsunterschiede oder andere besondere Merkmale der Lieferung steht. Der Spotpreis wird also über den Terminmarktpreis bestimmt und nicht umgekehrt.

Selbst die IEA, die sich bislang sehr zurückhaltend zum Einfluss spekulativer Faktoren geäußert hatte, kommt zu dem Ergebnis, dass die Situation seit dem Herbst 2008 ohne den Einfluss der Finanzinvestoren kaum erklärt werden kann. Ähnlich der CERA Experte Daniel Yergin, der Spekulation als eine preisbildende Kraft anerkennt.

Auch räumt die IEA nun ein, dass spekulative Kräfte nicht nur den Terminmarkt, sondern auch den physischen Spotmarkt lenken können und dass die langfristigen Terminmarktpreise eventuell doch durch Indexinvestoren künstlich aufgebläht werden – auch wenn „hard evidence“ fehle und viele Mechanismen noch unklar seien (IEA 2009b).

Auch hilft ein Gedankenexperiment: Wenn alle Finanzinvestoren ihre Netto-Long-Positionen abbauen müssten, würde der Spotpreis – da sind sich wohl fast alle Beobachter einig – kollabieren und zum “Spottpreis” werden.

Statistische Analysen (vgl. Büyükşahin u.a. 2008 und Parsons 2009) haben gezeigt, dass sich Spot- und Terminmärkte seit 2002, verstärkt seit 2004 immer stärker verzahnt haben. Sie kommen zu dem Schluss, dass die Preise von Spotlieferungen und weiter in der Zukunft liegenden Terminkontrakten bis 2001 unterschiedlichen Gesetzmäßigkeiten folgten. Seit 2002 sind die Preisbewegungen von Spotlieferungen und Lieferungen in einem Jahr synchronisiert; seit 2004 auch die Lieferkontrakte, die erst in zwei Jahren zur Ausführung kommen. Nach ihrer Einschätzung hat der Markteintritt der Indexinvestoren, Swap Dealer und Hedge Fonds die diversen Termin- und Spotmärkte miteinander verzahnt.

Finanzinvestoren dominieren insbesondere die Terminkontrakte, die mehr als ein Jahr in der Zukunft liegen. Das bedeutet, dass die längerfristigen Preissignale nicht aus der Ölbranche, sondern aus dem Finanzsektor kommen und dessen Erwartungen und Strategien reflektieren. Die Dominanz der spekulativen Erwartungshaltung erklärt dann auch den völligen Zusammenbruch der Terminmarktpreise im Herbst/Winter 2008 und die Ölpreishausse 2009.

Die enge Verzahnung führt dazu, dass der Kauf eines Terminkontraktes ebenso auf das Ölpreisniveau einwirkt wie der Kauf einer physischen Öllieferung. Das gilt sogar für die Struktur der Terminpreise (Contango, Backwardation), die unmittelbar bestimmte Lagerstrategien auslösen, die wiederum direkt auf den Spotmarkt einwirken.

Diverse Beispiele belegen selbst den Einfluss einzelner Finanzmarktakteure. Am 22. September 2008 sprang der Preis für WTI an einem Tag um 16,37 $/b bzw. 15,7% nach oben, ohne dass dafür eine erkennbare fundamentale Ursache sichtbar wurde. Die einzige plausible Erklärung ist ein plötzlicher, vermutlich erzwungener, Positionswechsel eines Finanzinvestors.

McCullough (2008) verweist auf den möglichen Einfluss einzelner großer Akteure während der Ölpreishausse 2008 und führt als Beispiel an, dass ein einzelner in der Schweiz ansässiger Ölhändler Mitte 2008 laut CFTC-Daten 25 Prozent aller spekulativen Long-Positionen bzw. 10 Prozent des gesamten Nymex-Rohölmarktes kontrollierte.

Starke spekulative Engagements können den Preis dauerhaft von einem fundamental gerechtfertigten Niveau abkoppeln, wie das folgende Zitat anschaulich ausführt:

“Eine Reihe jüngerer Finanzmarktmodelle zeigt, wie Spekulanten auch langfristig auf Märkte einwirken können. Während Händler, die das Gut physisch erwerben möchten, in der Nähe des fairen Wertes handeln, können Spekulanten Marktpreis und fairen Wert nur schwer voneinander unterscheiden. Entsprechend handeln sie auch noch, wenn sich die Marktpreise weit von den fundamental gerechtfertigten Preisen entfernt haben. Die unterschiedlichen Einschätzungen …(dispersion in beliefs) der Spekulanten erhöhen somit die Preisvolatilität. Zweitrundeneffekte aufgrund erhöhter Preisvolatilität können selbstverstärkend sein. Erstens ist der Markt aufgrund der bereits erhöhten Preisvolatilität und der empirisch regelmäßig beobachtbaren Persistenz von Volatilitätsmaßen jetzt noch attraktiver für die Spekulanten. Zweitens mit jedem Spekulanten sinkt der Einfluss der am Gut interessierten Händler auf das aktuelle Marktgeschehen. Eine kleine Anzahl dieser Händler kann dann zum Spielball der Spekulanten werden, da die Händler mit zunehmender Anzahl der Spekulanten das steigende Verlustrisiko eines „sich gegen den Markt stellen“ scheuen. Entsprechend können Marktpreise von fairen Preisen deutlich als auch regelmäßig abweichen (Harrison und Kreps 1978, DeLong et al 1990, Harris und Raviv 1993, Shalen 1993, Odean 1998, Daniel et al 2001, Banerjee 2008, Cao und Ou-Yang 2009)…. Dies gilt umso mehr, als auf kurze Frist sowohl die Nachfragekurve, als auch die Angebotskurve relativ preisunelastisch sind. Denn es gilt, je preisunelastischer eine Angebotskurve ist, desto stärker wird der Marktpreis durch eine Verschiebung der Nachfragekurve verändert. Entsprechend können auch ohne das Einwirken von Spekulanten kleine fundamentale Änderungen von Marktfaktoren relativ große Preisveränderungen verursachen. Für den Erfolg von Spekulanten ist eine solche große Marktunsicherheit über den fairen Wert ein ideales Investitionsumfeld.” (Quelle: Möbert 2009; Hervorhebungen S.B.)

Die Studie verweist damit auf die Probleme, die der weit verbreitete Spekulationsansatz von Keynes und Kaldor hat. Demnach sollten Spekulanten den Markt stabilisieren, weil sie anderen Marktteilnehmern das Hedging ermöglichen. Da Letztere über bessere Marktkenntnisse verfügen, würden Spekulanten à la longue zwangsläufig Verluste einfahren und keinen nachhaltigen Einfluss auf die Marktentwicklung haben.

Der Autor hält diese klassische Auffassung nicht für überzeugend. Es könnte zwar zwar richtig sein, dass Spekulanten aufgrund ihrer Marktferne nicht zwischen fairem Preis und Marktpreis unterscheiden können, aber die dadurch entstehende große Spannbreite von Marktmeinungen erhöht die Preisvolatilität und zieht dadurch noch mehr Spekulanten an. Die Ölbranche/Ölverbraucher verlieren damit an Einfluss und gehen steigende Risiken ein, wenn sie sich gegen den Marktpreis stellen, auch wenn sie der Überzeugung sind, dass er weit vom fairen Preis entfernt liegt.

Die Richtung der dauerhaften Abkopplung ist leicht ablesbar, wie die obigen Schaubilder zeigen: Sowohl bei WTI-Rohöl, als auch bei US-Benzin und US-Heizöl ist das Saldo spekulativer Engagements einseitig und stetig auf der Long-Seite, also zugunsten der Wetten auf steigende Ölpreise.

7. Fundamental begründete Gegenpositionen

a) OPEC

Ein weiteres mögliches Argument gegen die These der Spekulationsprämie lautet, dass die zunehmende Verknappung des Ölangebots den Ölpreisanstieg seit Anfang 2009 verursacht habe. In diesem Zusammenhang wird besonders auf die Produktionsquoten der OPEC verwiesen.

Grundsätzlich ist richtig, dass erst die Kürzungsbeschlüsse des Kartells seit 2008 das Überangebot eindämmen konnten. Tatsächlich stieg jedoch die Produktion der OPEC (wie auch der Non-OPEC-Staaten) seit dem Frühjahr 2009 wieder an (vgl. Schaubild) – also parallel zum Ölpreisanstieg, der zur selben Zeit zum Höhenflug ansetzte. Seither stiegen die OPEC-Mengen um etwa 1 mb/d, die Non-OPEC-Mengen um etwa 1,5 mb/d an.

Der Ölpreis stieg also, obwohl die verfügbaren Mengen auf dem Markt zunahmen. Daher kann das Angebotsverhalten der Ölproduzenten nicht der ausschlaggebende Faktor für den Ölpreisanstieg sein.

b) Reservekapazitäten (Spare Capacity)

Hohe Ölpreise könnten die Folge knapper Reservekapazitäten sein, die besonders bei geopolitischen Krisen einen “Risikoaufschlag” rechtfertigen.

Dieser Faktor mag in der Ölpreishausse 2008 eine Rolle gespielt haben, als die ungenutzten Förderanlagen nur 1,5 mb/d bis 3 mb/d umfassten. Doch seitdem die OPEC ihre Produktion wegen der schwachen Nachfrage reduziert hat, wuchsen sie zunächst zwischen dem Sommer 2008 und Anfang 2009 von 3 auf knapp 6 mb/d. Seither liegen sie nach übereinstimmenden Schätzungen bei 6-7 mb/d.

Damit befinden sie sich auf dem höchsten Niveau seit dem Jahr 2002 und eignen sich daher nicht als Erklärung für den steilen Ölpreisanstieg im Laufe der Jahre 2009/2010.

c) Öllagerbestände

Die Balance im globalen Ölmarkt lässt sich am besten über die Lagerhaltung erfassen. Steigende Lager deuten auf eine Überversorgung des Marktes, knappe Lagerbestände sprechen für eine Unterversorgung. Entsprechend sollte auch der Ölpreis reagieren, nämlich bei einer Überversorgung fallen und bei einer Unterversorgung steigen. Dieser analytische Ansatz stand jahrzehntelang im Zentrum fundamental orientierter Ölexperten.

Aber auch dieses Modell versagt im Jahr 2009: Es fand ein enormer Lageraufbau statt, insbesondere wenn man auch die schwimmenden Lager in Tankern (Floating Storage) berücksichtigt. Trotzdem stieg der Preis. Der Widerspruch wäre noch deutlicher, wann man die Lagermengen in Verbrauchstagen ausdrückt, denn die Ölnachfrage ist seit 2008 gefallen.

d) Langfristig steigende Kosten

Immer wieder wird argumentiert, dass Ölpreise nicht zuletzt deshalb deutlich über 70 $/b liegen müssen, weil erst über diesem Niveau eine kostendeckende Versorgung gewährleistet sei. Der marginale Barrel, also der Barrel mit den höchsten Kosten, erfordere ein Preisniveau von 80 $/b. Das lasse gar keinen analytischen Spielraum für zusätzliche preistreibende Einflüsse.

Hier wird jedoch das Normative mit dem Faktischen verwechselt, denn Ölproduzenten fördern aus ihrer einzelwirtschaftlichen Perspektive, nicht aber aus einer globalwirtschaftlichen, noch dazu langfristigen, Perspektive. Die Erfahrungen Ende der 90er zeigen, dass selbst bei Ölpreisen von 9-10 $/b die Produktion bis auf wenige Ausnahmen nicht stillgelegt wird. Auch um die Jahreswende 2008/2009 wurden bei Preisen unter 40 $/b keine nennenswerten Kapazitäten außerhalb des OPEC-Kartells aus dem Markt genommen.

Selbst wenn wir also annehmen, dass die Marginalkosten so hoch wie eben beschrieben sind, können sie also weder das kurz- noch das mittelfristige Ölpreisniveau erklären. Sie wären allenfalls in einer längerfristigen Perspektive aussagefähig.

Ein weiteres Argument kommt hinzu. In einem “normalen” freien Markt würde das billigste Öl zuerst gefördert werden. In der realen Ölwelt läuft es allerdings andersherum, weil die Förderländer mit den geringsten Kosten und den höchsten Reserven aus ölpolitischen Gründen ihre Produktionsmengen immer wieder begrenzen (OPEC-Kartell). Das führt zu dem paradoxen Ergebnis, dass die durchschnittlichen Förderkosten demnächst vorübergehend sogar fallen könnten, weil der Anteil der OPEC-Staaten an der Weltförderung zunimmt.

Diese Umkehrung führt dazu, dass bei steigender Ölnachfrage 2009 und 2010 vor allem zusätzliches OPEC-Öl auf den Ölmarkt strömt, das zu vergleichsweise geringen Kosten gefördert werden kann. Ökonomische Modelle, die einen Gleichgewichtspreis mit steigenden marginalen Kosten begründen, können daher zur Zeit nicht zutreffend sein.

Die marginalen Kosten der saudischen Reservekapazitäten liegen zweifellos weit unter 40 $/b. Die größten zusätzlichen Förderpotenziale liegen im Irak, wo ebenfalls ein sehr niedriges Erschließungs- und Förderkostenniveau herrscht. Das zweite große Potenzial liegt im Tiefwasser vor der Küste Brasiliens. Dort sind die Investitionskosten zwar hoch, aber die Größe der Vorkommen lässt die Barrelkosten voraussichtlich unter 45 $/b fallen.

8. Ergebnis: Spekulationsprämien und Tankstellenpreise

Die bisherigen Ausführungen legen die These nahe, dass die Rohölpreise in einem normal funktionierenden Ölmarkt auf dem Niveau des Frühjahrs 2009 (55 $/b) verharrt wären. Fundamentale Begründungen für höhere Preise fehlen, während Zeitpunkt, Dynamik und Umfang der spekulativen Engagements argumentativ und statistisch mit der Ölpreisentwicklung übereinstimmen. Spekulanten im Sinne der Gesamtheit der Finanzinvestoren haben seit dem Frühjahr 2009 einen dominanten Einfluss auf die Ölpreisentwicklung.

Wie wirkt sich das auf die Tankstellenpreise aus? Nach dieser Analyse werden die Rohölpreise im Moment (Anfang April) durch eine kurzfristige Spekulationswelle um 8-12 Dollar/Barrel und durch die langfristigen Spekulationswellen um zusätzliche 17-23 $/b erhöht.

Der Rohölpreis von derzeit 85 $/b enthält also eine “Spekulationsprämie” von circa 30 $/b, also 35-40 Prozent. Die Rohöl- und damit die Benzin- und Dieselpreise werden dadurch im Schnitt um 0,14 Euro je Liter noch oben verzerrt.

Deutsche Autofahrer werden bei einer Tankfüllung (50 Liter) mit 7 Euro zusätzlich belastet. Auf ein Jahr hochgerechnet (13.000 km Fahrleistung / 7,5 Liter Verbrauch) sind dies pro Fahrzeug 136 Euro.

Addiert man die Belastung aller PKW in Privathaushalten in Deutschland ergeben sich Mehrkosten von 5,0 Mrd. Euro pro Jahr. Die folgende Tabelle verteilt diesen Betrag auf einzelne Bundesländer.

Weltweit ergeben sich für den Straßenverkehr Mehrkosten von 361 Mrd. Dollar pro Jahr (ca. 267 Mrd. Euro) bzw. 990 Millionen Dollar pro Tag (ca. 733 Mio. Euro).

Auch die deutsche Binnenschiffahrt ist betroffen. Für ein deutsches Binnenschiff (1300 kW, jährl. Kraftstoffverbrauch 0,8 Mio. Liter) ergeben sich jährliche Mehrkosten von ca. 110.000 Euro.

9. Ausblick

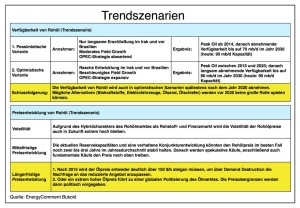

Die globale Nachfrage nach Öl zieht an und wird sich Ende dieses Jahres den Höchstständen aus den Jahren 2007/2008 nähern. Parallel dazu werden die Reservekapazitäten schrumpfen. Ein nennenswerter Ausbau des fossilen Rohölangebotes ist unwahrscheinlich, da neue Felder auf mittlere Sicht bestenfalls mit der Erschöpfung alter Felder Schritt halten können. Nur ein unerwartet rascher Ausbau der Felder im Irak könnte ein Förderkapazitätsmaximum (Peak Oil) um einige Jahre verzögern.

Das folgende Schaubild zeigt die Unsicherheit über die weitere Entwicklung, wobei als Trend schon jetzt erkennbar ist, dass die optimistischen Förderprognosen immer weiter reduziert werden müssen. Eine mittelfristige Angebotsverknappung erscheint unausweichlich und wird nur noch von wenigen Experten in Frage gestellt. Der Umbau der Energieversorgung läuft im Moment zu langsam, um dieses Problem rechtzeitig durch „Peak Demand“, also eine global schrumpfende Ölnachfrage, entschärfen zu können.

Gleichzeitig versorgen die Zentralbanken der Industrieländer die Finanzmärkte weiter mit üppiger Liquidität, um das Zinsniveau aus konjunkturpolitischen Gründen niedrig zu halten. Eine sich anbahnende physische Verknappung und die hohe Finanzmarktliquidität sprechen deutlich für steil steigende Ölpreise, wobei die Finanzmarktakteure die tatsächliche Verknappung wohl vorwegnehmen werden. Es ist daher wahrscheinlich, dass wir schon bald neue Rekordpreise über 150 Dollar pro Fass und Benzinpreise über 2,0 Euro/Liter erleben werden.

Nur ein beschleunigter Umbau der Energieversorgung und eine Reform der Finanzmärkte, insbesondere der Ölterminmärkte, könnte hier gegensteuern. Ein transparenter und funktionierender Ölmarkt ist nicht nur für die Ölbranche von großer Bedeutung. Extreme Preisvolatilitäten (also stark schwankende Preise) und verzerrte Preissignale ziehen alle Konsumenten und Unternehmen in Mitleidenschaft und verhindern eine vorausschauende Energiepolitik.

Dies wird auch auf internationaler Ebene immer stärker so gesehen. Es sollte möglich sein, eine breite internationale Reformkoalition zu bilden, denn die Ölpreisbildung wird mittlerweile von Washington über Brüssel und Riad bis Peking, sowie in vielen Ölkonzernen, gleichermaßen als ernstes Problem betrachtet.

Sofortmaßnahmen zur Entschärfung der Situation könnten sein:

- Drastisch erhöhte Transparenz der börsennotierten Terminmärkte (u.a. die Brentkontrakte der ICE) sowie der nicht-börsengehandelten OTC-Terminkontrakte. Die amerikanische Terminmarktaufsicht CFTC hat im Herbst 2009 mit der Veröffentlichung des DCOT-Berichtes und der Erfassung des ICE-WTI-Kontraktes bereits erste Schritte in diese Richtung eingeleitet.

- Erhöhte Transparenz der Swap Dealer und ihrer Positionen auf den Terminmärkten und im OTC-Handel.

- Positionslimits, also eine Art „Kartellrecht“ auf Terminmärkten, die eine Preislenkung durch große Akteure erschwert, insbesondere im Frontkontrakt. Initiativen der amerikanischen Terminmarktaufsicht gehen bereits in diese Richtung, scheinen aber in den Vorschlägen vom Januar 2010 sehr großzügige Obergrenzen anzupeilen.

- Eine höhere Transparenz der physischen Ölmärkte, insbesondere der Lagersituation außerhalb der Industrieländer, aber auch des tatsächlichen Ölkonsums. Beispielsweise gibt es keine zuverlässigen Statistiken über den Ölverbrauch Chinas. Die JODI-Initiative versucht seit Jahren und mit schrittweisen Erfolgen, die internationale Ölstatistik zu verbessern und zeitnah zu veröffentlichen. Transparente Märkte verringern die Unsicherheit der Akteure und bremsen damit die Preisvolatilität.

- Ein enger Dialog zwischen den ölproduzierenden und ölkonsumierenden Staaten. Das International Energy Forum (IEF) hat im März 2010 erste Vorschläge gemacht, wie die Preisfindung in Ölmärkten verbessert werden kann.

- In den letzten Jahren entstand und platzte eine Asset Bubble, also eine exzessive Spekulationsblase, nach der anderen: Der Dotcom-Boom (bei uns im Neuen Markt), die amerikanische Immobilienkrise, die Ölpreishausse und schließlich das Platzen der Kreditderivateblase, die eine schwere globale Rezession auslöste. Vor diesem Hintergrund muss auch grundsätzlich über den volkswirtschaftlichen Nutzen von großen Finanzmarktakteuren in Ölmärkten nachgedacht werden. Diese Debatte wird in den USA bereits intensiv geführt, während sie in London eher auf Ablehnung stößt. Große Ölverbraucherländer wie Deutschland sollten sich im Rahmen der aktuellen Reform der Finanzmärkte und der Finanztransaktionssteuern (Tobin Tax) intensiver mit dieser Frage beschäftigen.

Die Ölpolitik im 21. Jahrhundert bleibt damit eine schwierige Gratwanderung, die mit der Ölpreisproblematik, dem Klimaschutz und Peak Oil gleich vor drei komplexen Herausforderungen steht. Tiefgreifende Strukturveränderungen der Ölmärkte und neue Konzepte nationaler und internationaler Ölpolitik werden in den kommenden Jahren unumgänglich sein.

Literaturverzeichnis

Büyükşahin, B./ Haigh, M./ Harris, J. u.a. (2008): Fundamentals, Trader Activity and Derivative Pricing, Dezember.

Bukold, Steffen (2009): Öl im 21. Jahrhundert, 2 Bände, München.

Bundesanstalt für Geowissenschaften und Rohstoffe BGR (2009): Energierohstoffe 2009 – Reserven, Ressourcen, Verfügbarkeit, Stand 18.06.2009, Hannover.

Deutsche Bank Research (2010): ETPs & ETFs: 2009 Market Review & 2010 Outlook, 8. Januar.

EIA (2009): Financial Markets and Short-Term Energy Prices, EIA Energy Conferences & Presentations, 7. April.

Energy Intelligence: Energy Compass 24. Oktober 2008, 31. Oktober 2008.

Fattouh, Bassam (2010): The Oil Market Through the Lens of the Latest Oil Price Cycle, OIES.

Financial Times, The Usual Suspects: Are Financial Investors Driving Up the Cost of Commodities?, 7. Juli 2008.

Goldman Sachs (2010): GS Global: Energy, 15. Januar 2010.

Harks, Enno (2007): Der globale Ölmarkt, SWP-Studie, Berlin.

IEA (2008): World Energy Outlook 2008, Paris.

IEA (2009a): World Energy Outlook 2009, Paris.

IEA (2009b): Medium-Term Oil Market Report, Paris.

IHS CERA (2008): “Recession Shock”: The Impact of the Economic and Financial Crisis on the Oil Market, 19. Dezember.

Masters, Michael (2009): , Testimony to CFTC Hearings, 5. August.

McCullough, Robert (2009): Pickens´Peak Redux: Fundamentals, Speculation or Market Structure, IAEE, 22. Juni.

McCullough, Robert (2008): Seeking the Causes of the July 3, 2008 Spike in World Oil Prices (Up-dated), 16. September.

Medlock, K./Jaffe, A. (2009): Who is in the oil futures market und how has it changed?, James A. Baker III Institute for Public Policy, Rice University, August.

Möbert, Jochen (2009): Unterschiedliche Markteinschätzungen von Spekulanten als Determinante des Rohölpreises, Deutsche Bank Research, September.

Parsons, J. (2009): Black Gold & Fool´s Gold: Speculation in the Oil Futures Market, CEEPR / MIT.

Platts: Energy Economist, November 2008.

Roberts, Simon (Ed.) (2010): The Oil Crunch. A wake-up call for the UK economy. Second report of the UK Industry Taskforce on Peak Oil & Energy Security, 10. Februar.

Till, Hilary (2009): Has There Been Excessive Speculation in the US Oil Futures Markets?, EDHEC-RISK Institute, Nizza.

Verleger, Philip (2009): The Role of Speculators in Setting the Price of Oil (Testimony to CFTC), University of Calgary, August.

Wray, Randall (2008): The Commodities Market Bubble: Money Manager Capitalism and the Financialization of Commodities, Public Policy Brief.

Der Gesamtbericht ist bei EnergyComment auch als PDF erhältlich.