INHALT

S.1 China in der Irankrise

S.5 Außenhandel mit Energierohstoffen

S.6 Die internationalen Energiemärkte

S.7 Forschung: Der Kohlebericht der IEA

S.10-11 Leser berichten: MdB H.-J. Fell

S.12-14 Chinas Energiepolitik (Teil 2)

China in der Irankrise – Interessen – Optionen – Szenarien

Der Konflikt zwischen Teheran und dem Westen steuert seit Dezember auf einen neuen Höhepunkt zu. Sanktionen gibt es schon seit Jahrzehnten, aber erstmals sind nun auch die Ölverkäufe Teherans gefährdet, von denen 80% der Exporterlöse und 60% der Staatseinnahmen abhängen.

Brüssel will Teheran durch ein abgestuftes Öl-Embargo zum Kurswechsel in der Atompolitik zwingen. Zusätzlich könnte US-Präsident Barack Obama einen großen Teil des internationalen Zahlungsverkehrs des Landes durch den “National Defense Authorization Act for Fiscal Year 2012” blockieren. Die Abwicklung der Ölgeschäfte durch die iranische Zentralbank wäre dann kaum noch möglich. Die amerikanischen Maßnahmen gegen die Ölgeschäfte werden ab Juli wirksam.

Nach den letzten Meldungen soll spätestens dann auch das EU-Embargo in Kraft treten. Damit wären auch Chinas Interessen doppelt betroffen: Zum einen ist Iran ein wichtiger Außenhandels- und Investitionspartner; zum anderen ist China auf den ungestörten Export des Öls vom Persischen Golf angewiesen.

Wie stellt sich der Konflikt also aus chinesischer Sicht dar?

Die Allianz gegen den Iran ist dieses Mal breiter als sonst. Insofern steigen auch die Risiken Pekings, isoliert und ohne Optionen „auf der falschen Seite der Geschichte“ zu landen. Neben den USA und der EU haben auch Indien, Japan und Südkorea erstmals signalisiert, ihre Importe reduzieren zu wollen, oder doch zumindest nicht als Trittbrettfahrer die Mengen auszuweiten, wenn das EU-Embargo anläuft.

Klar ist allerdings auch, dass sich die asiatischen Großabnehmer dem Embargo nicht voll anschließen wollen und dem amerikanischen Druck nur so weit wie nötig nachgeben. Vor allem in Japan und Indien fehlt die technische Flexibilität, um kurzfristig zu anderen Lieferanten zu wechseln.

Schon heute ist also offensichtlich, dass im Moment kein vollständiges globales Embargo gegen den Iran möglich ist.

Peking hat dem amerikanischen Drängen bislang in keiner Weise offiziell nachgegeben. Washington laviert daher: Die Sanktionsbestimmungen geben Präsident Obama einen weiten Spielraum. Schon wenn China nur einige wenige Schritte Richtung Embargo unternimmt, wäre eine Ausnahmeregelung möglich.

Seit drei Monaten hat der chinesische Ölkonzern Sinopec seine Ölimporte aus dem Iran verringert. Der Umfang der Reduzierung ist jedoch unklar. Zumeist werden 0,3 mb/d genannt, was der Hälfte der üblichen Importe entspräche. Auch die Ursache ist umstritten: Die meisten Medien kolportieren Auseinandersetzungen um die Höhe des Ölpreises für die anstehenden Lieferkontrakte. Aber es könnte auch politische Gründe geben.

Schon kurz nach US-Finanzminister Geithners erfolglosem Besuch in Peking und noch während Wen Jiabaos Besuch am Golf verhängte das amerikanische Außenministerium überraschend Sanktionen gegen Zhuhai Zhenrong.Der südchinesische Staatskonzern, der im Auftrag Pekings v.a. im Handel „Öl gegen Waffen“ aktiv ist, soll bis Anfang 2011 den Iran mit Benzin und Fuel Oil versorgt haben, was von der Firma allerdings energisch bestritten wird. Praktische Folgen hat die Bestrafung ohnehin nicht, da Zhuhai Zhenrong keine Geschäfte in oder mit den USA betreibt. Trotzdem ist der Schritt eine Eskalation, da die USA chinesische Firmen bisher verschont hatte.

Die Bedeutung des Irans für China und die Ölmärkte

Der Iran exportiert im Schnitt 2,3 Millionen Fass Öl pro Tag (mb/d). Das sind knapp drei Prozent des Weltbedarfs, und entspricht in etwa dem gesamten deutschen Ölkonsum. Durch die Straße von Hormus, mit deren Schließung Teheran gedroht hat, fließen zur Zeit 17 mb/d, also 20% des weltweiten Ölbedarfs, vor allem Richtung Asien. Darunter sind auch ca. 2 mb/d für China, d.h. 35% der gesamten chinesischen Ölimporte.

Auch China muss also alles daran setzen, die Straße von Hormus offen zu halten, selbst wenn dies nur auf Kosten des Irans möglich wäre. Andernfalls wäre die Ölversorgung Chinas akut gefährdet, denn die strategischen Notreserven sind erst ansatzweise ausgebaut.

Auch Europa und die USA wären stark betroffen. Diese Regionen können aber auf voll ausgebaute strategische Reserven zurückgreifen. Zwei Drittel des iranischen Öls fließen nach Asien, ein Drittel nach Europa. China ist mit 0,55 mb/d mit weitem Abstand der größte Kunde des Iran, gefolgt von Indien, Japan und Südkorea mit jeweils 0,24-0,32 mb/d. Anders betrachtet: 22% des iranischen Ölexports gehen nach China; umgekehrt liefert der Iran etwa 11% der chinesischen Ölimporte.

Außerdem laufen im Iran zahlreiche große Investitionsprojekte, die von China finanziert und durchgeführt werden. Die ökonomischen Interessen Chinas sind also nicht unbeträchtlich. Iran ist ein zentraler Öl- und Gaslieferant für China mit großem Potenzial für milliardenschwere Investitionsprojekte.

Es steht also viel auf dem Spiel. Aber nach welchen Regeln wird es gespielt? Drei Szenarien:

Szenario 1: Entwarnung Teheran gibt nach oder der Westen verwässert das Embargo. Alles bleibt beim Alten. Chinas politische Zurückhaltung wäre erfolgreich gewesen, da die Beziehungen zum Iran unbeschädigt bleiben, ohne dass China im Westen an Ansehen verliert. Das wäre zu begrüssen, denn die ölpolitischen Diskussionen der achtziger und neunziger Jahre sind nicht ohne Grund zu dem Ergebnis gekommen, dass die Abhängigkeit von Energierohstoffen nicht als politische Waffe genutzt werden sollte. Ein Öl-Embargo ist nur selten erfolgreich (vgl. die Misserfolge im Fall von Irak und Libyen) und trifft meist die Falschen. Es kann sogar ganze Volkswirtschaften zugrunde richten, ohne die Staatsführung zum Einlenken zu zwingen. Dieser Grundsatz gilt in der multipolaren Welt des 21. Jahrhunderts mit seinen globalisierten Absatzmärkten und knappen Ölressourcen mehr denn je, denn jede Störung im Ölfluss führt wegen der steil steigenden Ölpreise umgehend zu einem gigantischen Vermögenstransfer von den Verbrauchern zu den Ölproduzenten.

Szenario 2: Kurzschlussreaktion Teheran stoppt seine Ölexporte. Für ein bis zwei Monate könnte der Iran seine Fördermengen in der großen Tankerflotte des Landes zwischenlagern. Ein langer Förderstopp in den Ölfeldern wäre zu riskant, da viele Quellen wegen schwieriger geologischer Verhältnisse und fehlender technischer Ausrüstung nur noch mit Mühe reaktiviert werden können. Saudi-Arabien wäre nicht in der Lage, die fehlenden Mengen vollständig auszugleichen. Der Ölpreis würde weltweit steil steigen und die Konjunktur in vielen Ländern abwürgen. Ein Anstieg von 110 auf 150 $/b verteuert die chinesischen Ölimporte um 7 Mrd. Dollar pro Monat und gefährdet eine unüberschaubare Zahl von Exportaufträgen an chinesische Firmen in den Industrieländern. In dieser Situation ist es wahrscheinlich, dass Peking seine Pro-Iran-Haltung aufgibt und zusammen mit den USA und der EU Druck auf Teheran ausübt, um das Wachstum seiner Volkswirtschaft nicht zu gefährden. Ein denkbar schlechtes Resultat für Peking. China wird daher mäßigend auf Teheran einwirken.

Szenario 3: Peking unterläuft das EU-Embargo Diese Möglichkeit gilt bei vielen Ölmarktbeobachtern als wahrscheinlich. China weitet seine iranischen Exporte offiziell oder inoffiziell aus, so dass das EU-Embargo zum großen Teil verpufft. Zudem könnten die chinesischen Ölkonzerne deutliche Preisnachlässe fordern, da sie gegenüber Teheran in einer starken Verhandlungsposition wären. Finanzierungsprobleme, die durch die Blockade der iranischen Zentralbank durch die USA entstehen, könnte China – wohl als einziges Land – umgehen, da der Exportüberschuss Bartergeschäfte (Waren gegen Waren) ermöglicht.

Abbildung: Iranische Ölexporte (hier nicht sichtbar)

Die Interessen Pekings und der chinesischen Ölkonzerne sind nicht immer deckungsgleich. Immer häufiger folgt Peking den Staatskonzernen, nicht umgekehrt. Es ist also durchaus möglich, dass sich einflussreiche Konzerninteressen gegen außenpolitische Bedenken durchsetzen. Zwei Varianten sind denkbar: China verzichtet im Gegenzug gegen höhere iranische Lieferungen auf Mengen aus der Golfregion und Westafrika. Diese könnten dann Richtung Südeuropa laufen, wo iranisches Öl fehlt. Allerdings würde dies über die Köpfe der Saudis hinweg geschehen, was die bilateralen Beziehungen zwischen Riad und Peking belasten würde.

Eine Alternative wäre daher, auch die bisher bestellten Mengen in den arabischen Ländern vollständig abzunehmen und die zusätzlichen iranischen Mengen in die eben anlaufende Phase II der strategischen Ölreserven (SPR) Chinas umzuleiten. Das wäre ein unerwartet schneller und preisgünstiger Weg, die Tanks zu füllen. Phase II der chinesischen SPR umfasst Tanks mit einem Volumen von 112 Mio. Fass. Die Kapazitäten werden seit November 2011 schrittweise fertiggestellt.

Dann fehlen diese Barrel allerdings auf dem Weltmarkt. Der Ölpreis würde steigen, und die Beziehungen zur EU und den USA wären belastet. Dem stehen auf der Habenseite finanzielle Vorteile und stabile Beziehungen zum Iran gegenüber.

Der Iran ist für China schon seit Jahrzehnten der wichtigste Verbündete am Persischen Golf. Umgekehrt konnte Teheran in den meisten Fällen auf Pekings Unterstützung gegen amerikanische Initiativen in der UNO zählen. Da China auch zu Pakistan enge Beziehungen unterhält, wachsen in Peking die Hoffnungen auf eine Landbrücke zu den Öl- und Gasreserven am Persischen Golf – unter Umgehung der von der amerikanischen Navy beherrschten Seewege. Die Bedeutung des Iran könnte außerdem in dem Maße wachsen, wie sich die USA aus der Region zurückziehen. Schon jetzt ist der Iran, noch vor Saudi-Arabien und der Türkei, der wichtigste ausländische Player im Irak.

Andererseits werden auch die arabischen Ölstaaten für China immer bedeutsamer. Ministerpräsident Wen Jiabao tourt zur Zeit durch den Golf und bekräftigt den Wunsch nach engeren Beziehungen zu Saudi-Arabien und den anderen Staaten des Golfrates. In diesen Tagen werden die letzten Unterschriften für die ersten direkten chinesischen Investitionen in saudische Ölanlagen und Raffinerien geleistet. Die Saudis sind mit einem Importanteil von 20% die größten Öllieferanten Chinas (vor Angola und Iran) und sehen in China eine willkommene Alternative zur Abhängigkeit vom Westen. Aber Wen wird in diesen Tagen auch um Verständnis für Chinas enge Beziehungen zu Teheran werben müssen.

Abb. Chinesische strategische Ölvorräte – Phase II (hier nicht abgebildet)

Die Irankrise stellt Peking damit vor schwierige Entscheidungen:

1. Entweder Solidarität mit dem strategischen Partner Iran oder mit den wichtigen Partnern USA und EU.

2. Entweder Solidarität mit Iran oder mit den ölpolitisch noch wichtigeren arabischen Golfstaaten, insbesondere Saudi-Arabien.

Die chinesische Führung muss also das Kunststück fertigbringen, einerseits einen Rückschlag wie in Libyen zu vermeiden, als chinesische Firmen noch während des Aufstands Waffen an Gaddhafi verkaufen wollten und wichtige Investitionsprojekte im Nichts verschwanden; und andererseits die Beziehungen zum langfristig wichtigen Partner Iran nicht zu gefährden, ohne zu wissen, wer dort in den nächsten Jahren regieren wird.

China ist mittlerweile so stark in weltpolitische und weltwirtschaftliche Abhängigkeiten verstrickt, dass sein bisheriges Prinzip der politischen Nichteinmischung und ökonomischen Kooperation immer häufiger an seine Grenzen stößt. Der Nahe und Mittlere Osten ist ein außenpolitisches Minenfeld, in dem Peking – als historisch noch unbelastete Großmacht – zu Recht enorme Potenziale sieht, aber wo auch jeder Fehltritt den Vertrauensvorschuss zerstören kann.

CHINA:

KONJUNKTUR und AUSSENHANDEL mit ENERGIEROHSTOFFEN

Von der vielfach erwarteten Abschwächung der chinesischen Konjunkturlokomotive ist im Außenhandel mit Öl, Gas und Kohle bislang nichts zu sehen. Die verhaltene Entwicklung im Oktober wurde schon im November wieder revidiert, und die allmähliche Lockerung der Geldpolitik angesichts nachlassender Inflationssorgen könnte das Wirtschaftswachstum schon bald wieder anheizen.

Zuletzt (Dezember) lag das Wachstum der Industrieproduktion gegenüber dem Vorjahresmonat bei 12,8% (Nov. 12,4%), der Einzelhandelsumsatz bei +18,1%. Im vierten Quartal 2011 betrug das Wirtschaftswachstum +8,9% gegenüber dem Vorjahrsquartal.

Niedrige Lagerbestände bei den meisten Ölprodukten, eine florierende Petrochemie und der staatlich geförderte Einsatz von Erdgas lassen zumindest bis zum Frühjahr keine Abschwächung erwarten. Lediglich bei Kohle ist der Ausblick umstritten. Aber hier bleibt zumindest der industrielle Einsatz, der 40% der Kohle verschlingt, ungebrochen.

Öl – verhaltene Entwicklung

Die Ölnachfrage (die allerdings nur ungenau erfasst werden kann – Näheres dazu im China Energy Briefing) lag im November bei 9,57 mb/d (Millionen Fass pro Tag) und damit 2,6% über dem Vorjahr. Wie schon in den letzten Jahren gibt es auch in diesem Winter nicht genug Diesel, vor allem in Südchina. Die Benzinnachfrage stieg um 4,3% auf knapp 1,9 mb/d, die Dieselnachfrage wegen des ungewöhnlich starken Vorjahreswertes nur um 0,8% auf knapp 3,6 mb/d. Jet Fuel setzte seinen Steilflug mit plus 8,1% auf 0,48 mb/d fort, während der Bedarf an Fuel Oil wie schon seit längerem zurückgeht.

Da die eigene Ölförderung derzeit schrumpft, stiegen die Rohölimporte im November um 8,5% gegenüber 2011 auf 5,54 mb/d, den zweithöchsten Stand in Chinas Ölgeschichte.

Erdgas – sprunghaftes Wachstum

Die Erdgasimporte setzen wie geplant ihr sprunghaftes Wachstum fort. Sie stiegen im November gegenüber dem Vorjahresmonat um 26% auf 3,7 Bcf/d. Die Flüssiggasimporte (LNG) über die Terminals an der Ostküste legten sogar um 79% zu. In der Periode Januar-November lag LNG 2011 bislang 25% über dem Jahr 2010, während die Pipelineimporte um 320% zulegten. Der Preis für LNG lag im November bei 10,4 $/MBtu und damit ähnlich hoch wie turkmenisches Pipelinegas, das 9,7 $/MBtu kostete.

Kohle – Rekordwerte

China importierte im November netto 21 Mio. Tonnen Kohle – ein Rekordwert nach 15 Mio t im Oktober und 18 Mio. t im September.

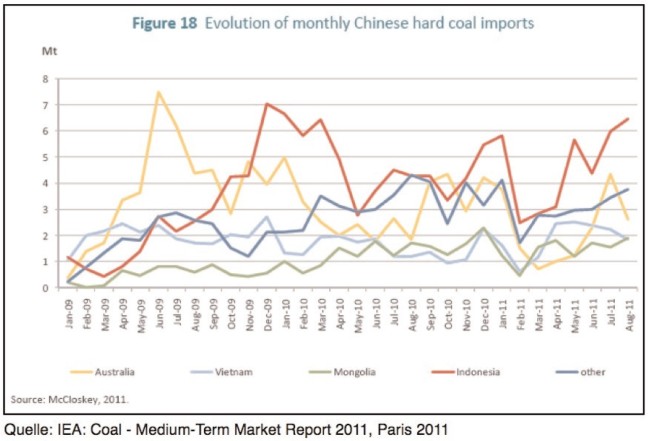

Vietnam, Australien und Indonesien waren die wichtigsten Bezugsländer. Die Lagerbestände sind nun allerdings so hoch, dass eine Abschwächung zu erwarten ist. Falls Peking die Kohlepreise deckelt, könnten die Importe noch stärker schrumpfen, da dann teurere Kohle, z.B. aus Australien, nicht mehr konkurrenzfähig wäre.

Die internationalen Ölmärkte

Das Jahr 2011 erlebte mit 111 Dollar pro Fass (Brent) die höchsten Durchschnittspreise für Öl in der Geschichte. Anders als bei Erdgas und Kohle (siehe unten) ist eine Entspannung nicht in Sicht, obwohl die libyschen Exporte langsam wieder anlaufen.

Einige Versorgungsketten werden vorsorglich umgebaut, aber generell sehen die Ölmarktakteure die Lage am Persischen Golf noch recht gelassen.

Die internationalen Ölmärkte beobachten die Irankrise, die Unruhen in Nigeria und die in letzter Zeit sehr schwachen Nachfragedaten aus den USA. Dort liegt die Ölnachfrage zur Zeit 1,3 mb/d unter dem Vorjahr und sogar 2,9 mb/d bzw. 15% unter dem Niveau von 2008.

Die Ölpreise folgen dem Auf und Ab der Tagesmeldungen zu Iran und Dollar, der seinerseits von der europäischen Schuldenkrise und der geopolitischen „Flight to Safety“ profitiert. Die Spekulationsneigung ist hoch, aber noch nicht extrem.

Dieser Mix widerstreitender Einflüsse führt seit Dezember dazu, dass das globale Ölpreisniveau (also Brentöl) seit dem Sommer seitwärts tendiert und aktuell bei 113 $/b steht. Der Aufwärtstrend über 115 $/b war bereits im Gang, aber die Verschiebung des EU-Ölembargos gegen den Iran und steigende Lagerbestände in den USA haben diesen Trend gestoppt.

Nach wie vor gilt jedoch: 100 ist seit Libyen und der Arabellion die neue Preisuntergrenze. Falls ein scharfes Embargo gegen den Iran tendenziell auch von China, Japan, Südkorea und Indien unterstützt wird, dann ist mit Preisen von deutlich über 120 $/b zu rechnen.

Die internationalen Erdgasmärkte

a) Amerikanisches Erdgas fiel mit 2,6 $/MMBtu auf den tiefsten Stand seit Herbst 2009. Mildes Wetter und ein ungebrochener Boom in den Schiefergasregionen verstärkten die preisliche Abkopplung von den Weltgasmärkten. Die Lagerbestände liegen so weit über dem Durchschnitt, dass keine Wende in Sicht ist. Es fehlt nur noch ein kleiner Preisschritt nach unten, und Erdgas ist billiger als Kohle.

Die industriellen Auswirkungen werden immer deutlicher: Statt abzuwandern, siedelt sich immer mehr Industrie in den USA an. Niedrige Löhne in Gegenden mit hoher Arbeitslosigkeit, sehr niedrige Energiekosten und nahe große Absatzmärkte sind eine attraktive Kombination für Schwerindustrie und Petrochemie.

b) In den ostasiatischen Spotmärkten wie Japan und China (Spot-LNG-Importe) werden derzeit knapp über 15 $/MMBtu für (LNG-)Erdgas bezahlt. Das sind 20% weniger als noch vor zwei Monaten, aber fast sechs Mal mehr als in den USA.

c) Hohe Lagerbestände lasten auch auf den europäischen Gaspreisen, die aktuell um die 8,6 $/MBtu pendeln. Warmes Wetter ließ die Spotpreise in Deutschland unter 22 €/MWh sinken. Für das Kalenderjahr 2013 müssen lediglich um die 26 €/MWh gezahlt werden. Die Gasspeicher sind zu 78% gefüllt (16,2 bcm).

Die Spotpreise für Gas in Deutschland liegen zur Zeit mit umgerechnet 8,5 $/Mbtu ein Drittel niedriger als langfristig ölindexierte Gaspreise mit knapp 13 $/Mbtu. Die großen deutschen Gaskonzerne, deren Lieferungen aus Russland langfristig an den Ölpreis gebunden sind, bleiben somit unter Druck.

Die internationalen Kohlemärkte

Ähnlich wie bei Erdgas kamen auch die internationalen Kohlepreise in den letzten zwei Monaten deutlich zurück. Auch hier wirken das warme Winterwetter auf der Nordhalbkugel und die schwache konjunkturelle Entwicklung nach. Zudem verliert Kohle in vielen Regionen in diesem Winterhalbjahr erhebliche Marktanteile, da mehr Windstrom als in den Vorjahren eingespeist wird.

Insbesondere in Europa sind die Lagerbestände der Kraftwerksbetreiber mittlerweile sehr hoch. Da fallen Störungen bei den kolumbianischen Kohleexporten (schwere Regenfälle) nicht weiter ins Gewicht. Saisonale Käufer wie insbesondere indische Importeure haben sich bereits eingedeckt. In Rotterdam (CIF) fielen die Preise auf ein Vierzehnmonatstief von nur noch 106 Dollar pro Tonne. Das zog selbst südafrikanische Kohle mit nach unten.

Auch in den südchinesischen Hafenregionen zehren die Utilities von überdurchschnittlich hohen Lagerbeständen. Erst im Frühjahr ergibt sich die Notwendigkeit zu Anschlusskäufen. Solange setzen die meisten Käufer darauf, dass die Preise vom aktuellen Niveau aus (CIF 125 $/t) noch weiter nachgeben. Erst bei einem Niveau um die 115 $/t für hohe Qualität aus Australien bzw. unter 105 $/t für Kohle mittlerer Qualität aus Indonesien könnte reges Kaufinteresse entstehen. Die chinesischen Kohleimporte sind relativ hoch, aber die Importeure konzentrieren sich derzeit auf Nebenmärkte („off-spec“), so dass ihre Einkäufe die Standardkontrakte der Weltmärkte nur marginal beeinflussen.

FORSCHUNG: Alvarez/Paulus/Trüby Der Kohlebericht der IEA

China und die internationalen Kohlemärkte

Die Internationale Energieagentur (IEA) mit Sitz in Paris ist die wichtigste öffentliche Forschungs- und Beratungseinrichtung für Energie in den Industrieländern. Neben der Verwaltung der strategischen Ölreserven ist sie insbesondere mit der Beobachtung der internationalen Energiemärkte beschäftigt.

Dabei stand bisher der Ölmarkt im Mittelpunkt. Seit vier Jahren wird nun auch über Erdgas prominent berichtet (MTOGM), und seit 2011 nun auch über Kohle. Bald sollen auch die Märkte der erneuerbaren Energien regelmäßig beobachtet werden.

Der Coal Medium-Term Market Report 2011 ist nun der erste jährliche Kohlebericht der IEA (die Autoren werden auf der nächsten Seite vorgestellt). Der Schwerpunkt der 122 Seiten liegt auf dem internationalen, seewärtigen Kohlehandel. Die Angebots-, Preisund Nachfrageseite wird quantitativ und qualitativ für den Zeitraum 2010-2016 untersucht.

Während Kohle in Deutschland schon zu den “alten” Energieträgern gezählt wird, verweisen die Autoren darauf, dass sie vor allem für die Schwellenländer nach wie vor im Zentrum steht. Tatsächlich legte im letzten Jahrzehnt kein anderer Energieträger so stark zu wie Stein- und Braunkohle.

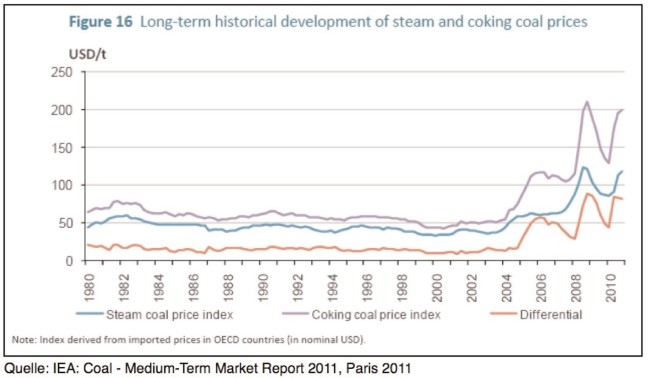

Der internationale Handel nahm ebenso rasch zu wie das Preisniveau, das selbst in der Wirtschaftskrise nach 2008 nur kurz nachgab. Die durchschnittlichen FOB Cash Costs stiegen zwischen 2008 und 2010 um 25%, von $44 auf $56 je Tonne wegen höherer Inputkosten, aber die Preise legten wegen der starken Stellung der internationalen Kohlekonzerne weitaus deutlicher zu. Zwar verfügen fast alle großen Industrieländer über eigene Kohlevorkommen, aber den seewärtigen Export dominieren lediglich sechs Länder und eine Handvoll großer Konzerne.

Die Studie kommt zu dem wohl wichtigsten Ergebnis, dass der Ausblick für Kohle sogar kurz- und mittelfristig ungewöhnlich unsicher ist. Dafür ist vor allem ein Faktor verantwortlich: China. Da dort die Hälfte der weltweiten Kohlemengen produziert und verbraucht wird, führen bereits kleine Ungleichgewichte im riesigen chinesischen Binnenmarkt zu entsprechenden Schwankungen im Importbedarf und damit zu heftigen globalen Preisausschlägen und Versorgungsrisiken.

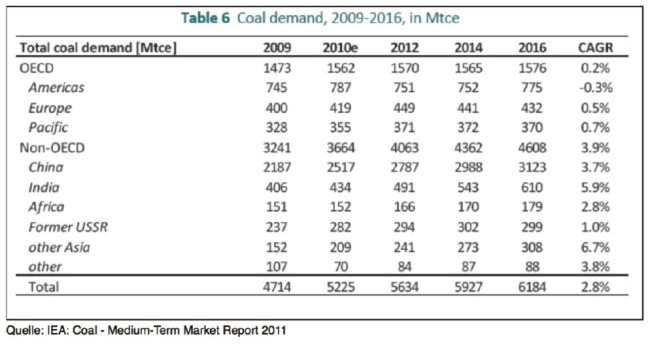

In den kommenden Jahren (2010-2016) wird der globale Koh-leverbrauch voraussichtlich von 5225 Mio. Tonnen Kohleinheiten (Mtce) auf 6184 Mtce zunehmen. In China wird jede zweite Tonne gefördert (von 2517 Mtce im Jahr 2010 auf 3123 Mtce in 2016). Das ist ein jährlicher Zuwachs von 3,7%. China bleibt also der dominante Player. Dort wird mit Kohle mehr Primärenergie erzeugt als im gesamten Nahen Osten mit Öl.

Völlig unklar ist hingegen, wie sich der Importbedarf Chinas entwickelt. Ist das internationale Preisniveau attraktiv, würden sich die Importe der ostchinesischen Provinzen wohl von 92 Mtce (2010) auf 180 Mtce (2016) verdoppeln. Ist aber die chinesische Kohle attraktiver, könnten sie bis 2016 auf 39 Mtce fallen, so die Szenarien der Autoren. Im letzten Fall würden Exporte voraussichtlich Richtung Indien gehen, solange die Preise nicht zu hoch sind.

Die USA werden zum wichtigsten Swing Supplier, der je nach Weltmarktlage mehr oder weniger exportiert. Neue Anbieter kommen hinzu, vor allem die Mongolei und Mozambique. Die Mongolei ist aus geografischen Gründen für China besonders attraktiv. Die Exporte könnten von 10 Mtce (2010) auf 30 Mtce (2016) anwachsen.

Der Binnenmarkt

Der 12. Fünfjahresplan will den Anteil der Kohle in Chinas Energiemix bis 2015 von 70 auf 63% senken.

Chinas Kohlenachfrage kommt vor allem aus dem Stromsektor. Das Land ist bereits heute der größte Stromproduzent der Welt, obwohl der jährliche Pro-Kopf-Verbrauch mit 2,7 MWh noch weit unter dem Durchschnitt der Industrieländer liegt (OECD: 8,1 MWh).

Etwa 40% der Kohle wird außerhalb der Kraftwerke genutzt, vor allem bei der Stahlproduktion (Kokskohle) sowie der Herstellung von Düngemitteln, Zement und Papier. Hier dürfte sich der Zuwachs aber abflachen, da das Gewicht der Schwerindustrie im chinesischen Industrialisierungspfad allmählich zurückgeht. Außerdem wird Kohle verstärkt durch Erdgas und Strom ersetzt.

DIE AUTOREN

Johannes Trüby ist seit Februar 2010 wissenschaftlicher Mitarbeiter und Doktorand am Energiewirtschaftlichen Institut an der Universität zu Köln. In seiner Forschungstätigkeit beschäftigt er sich sowohl mit Elektrizitätsmärkten als auch mit der Modellierung und Analyse von Ressourcenmärkten, insbesondere Steinkohle. Darüber hinaus ist er Koautor der Energieszenarien für das Energiekonzept der Bundesregierung und der Energieszenarien 2011. Während seines Aufenthaltes bei der Internationalen Energie Agentur arbeitete er am Medium Term Coal Market Report 2011 und am World Energy Outlook 2011 mit.

Moritz Paulus ist seit 2009 wissenschaftlicher Mitarbeiter und Doktorand im Bereich der Analyse europäischer Elektrizitätsmärkte und internationaler Kohlemärkte am Energiewirtschaftlichen Institut an der Universität zu Köln. Unter anderem arbeitete er an Beratungsprojekten und Studien für das Bundeskanzleramt und die Internationale Energie Agentur mit. Zudem ist er Koautor der Energieszenarien für das Energiekonzept der Bundesregierung und des Medium Term Coal Market Report 2011 der IEA. Er trug ebenfalls zu den Analysen der Kohlemärkte im World Energy Outlook 2011 bei.

Carlos Fernández Alvarez, Bergbauingenieur, ist seit 2010 Senior Coal Analyst bei der Internationalen Energieagentur. Seine Karriere begann er als Berater im Energiesektor wo er hauptsächlich an Energiesystemmodellierung und Sicherheitsprüfung von Kernkraftwerken arbeitete. In 2001, nach zehn Jahren Beschäftigung im privaten Sektor wechselte er zur spanischen Regierung als Berater in Energiefragen. In 2003 wurde er zum stellvertretenden Leiter der Abteilung für Bergbau des Direktorats für Energie und Bergbau berufen. Anschließend wurde er in 2007 Direktor der Spanischen Kohleagentur wo er für den gesamten Kohlebergbausektor in Spanien zuständig war.

Die chinesische Kohlebranche befindet sich unterdessen in einem raschen Strukturwandel:

1. Jährlich werden auf Anweisung Pekings Tausende kleiner Kohlegruben aus Effizienz- und Sicherheitsgründen geschlossen. Die großen staatlichen Kohlekonzerne gewinnen immer mehr an Einfluss.

2. Viele klassische, verbrauchernahe Kohleregionen haben ihren Förderpunkt überschritten. Das Zentrum verlagert sich weiter nach Norden und Nordwesten. Die Innere Mongolei ist mittlerweile die wichtigste Kohleprovinz Chinas.

3. Die Transportkosten nehmen dadurch zu, entweder per Schiene oder mit dem Küstenschiff. Alternativ wird die Verstromung vor Ort gefördert, vorausgesetzt, dass die Netzanbindung schnell erfolgen kann und dass ausreichend Wasser zur Verfügung steht – im Norden Chinas eher selten.

4. Hohe Transportkosten, logistische Engpässe und Preisverzerrungen (teure Kohle – niedrige Strompreise) ließen die Kohleimporte der östlichen Provinzen rasch anschwellen. Noch 2008 hat China netto 5 Mio. Tonnen exportiert, aber schon ein Jahr später lagen die Importe bei 103,5 Mio. Tonnen, 2010 sogar bei 157 Mio. Tonnen. Das entspricht zwar nur 5% des chinesischen Kohlebedarfs, aber bereits 19% des globalen Kohleüberseehandels.

Um das inländische Preisniveau und die Versorgung zu stabilisieren, greift Peking stark in den Außenhandel ein: Exportquoten und Exportsteuern werden immer wieder an die erwartete Marktlage angepasst. Auf Kohleimporte wird eine Einfuhrsteuer von 17% erhoben. Wichtige Bezugsländer für China sind Indonesien (für preiswerte Steinkohle), Australien (hochwertige Steinkohle und Kokskohle), Vietnam (hochwertige Steinkohle) sowie die Mongolei für Kokskohle. Die Sogkraft Chinas wächst: Selbst Südafrika, traditionell ein Versorger Westeuropas, orientiert sich nun Richtung China und Indien.

Chinesische Importeure kaufen ihre rasch wechselnden Mengen überwiegend am Spotmarkt ein, was die Volatilität und Unsicherheit am Markt weiter verstärkt. Der marginale Preis in Ostasien ist mittlerweile der chinesische Inlandspreis, insbesondere CIF von Qinhuangdao im Norden zu den südostchinesischen Verbrauchszentren. Da die Preise in anderen Importländern niedriger liegen, sind die ehemals großen chinesischen Kohleexporte stark zurückgegangen.

Vor dem Hintergrund des 12. und 13. Fünfjahresplans, wachsender Erdgasimporte, beginnender Schiefergasproduktion und immer wieder gefährdeter Erdölimporte wird die Kohlepolitik und Kohlebranche zahlreiche Veränderungen und Kurswechsel erleben. Dementsprechend volatil und unvorhersehbar wird sich der internationale Seekohlehandel entwickeln. Vom globalen Preisverfall bis zur Steinkohleverknappung sind alle Szenarien denkbar. Nur eine genauere Analyse der Situation zentraler Importländer wie China oder auch Indien könnte hier Aufschluss geben.

Der IEA-Kohlebericht, der eine wichtige Bereicherung des energiepolitischen Diskurses darstellt, will sich in den kommenden Ausgaben verstärkt diesen Fragen widmen.

[divider]

In unserer Reihe „Leser berichten“ schildert MdB Hans-Josef Fell Eindrücke und Gesprächsergebnisse seiner Chinareise im Dezember 2011. Herr Fell ist Mitglied des Bundestages und energiepolitischer Sprecher der Bundestagsfraktion Bündnis 90/Die Grünen.

Gesprächsergebnisse und Beobachtungen aus China – Hans-Josef Fell, MdB, In Peking vom 6. bis 8. Dezember 2011

CO2-Emissionen & Klimaschutz

“Offensichtlich bereitet die chinesische Führung eine gesetzliche Kontrolle der CO2- Emissionen vor. Wie die China Daily am 7. Dezember berichtet gibt es eine regierungsamtliche Blaupause, die weitreichende Vorschriften für die nationale Ebene und die Provinzregierungen vorbereitet. So sollen national für jede Einheit des GDP 17 Prozent der Emissionen bis 2015 reduziert werden, auf der Basis von 2010. 2009 hatte die Regierung bereits beschlossen, die Kohlenstoffintensität bis 2020 um 40 bis 45 Prozent zu verringern.

Die Auflagen der Provinzen hängen von deren Entwicklungsgrad ab. So sollen beispielsweise die industrieintensive Provinz Guangdong die Kohlenstoffintensität um 19,5 Prozent reduzieren, die unterentwickelten Provinzen Qinghai und Tibet dagegen nur 10 Prozent. Damit werden erstmals Ziele für die Kohlenstoffintensität für die Provinzen festgelegt und Teil der sozialen und ökonomischen Entwicklungsziele. Die Ziele basieren unter anderem auf Teilzielen der Steigerung der Energieeffizienz und des Ausbaus der Erneuerbare Energien. Lokale Behörden sollen verantwortlich gemacht werden für die Einhaltung der Ziele. Damit dürfte China bald das erste Land der Welt sein, welches ein nationales Klimaschutzgesetz hat.

Auch wenn das Ziel der Kohlenstoffintensität zunächst noch weiteres Emissionswachstum zulässt, weil mit wachsendem GDP auch eine Zunahme der Emissionen verbunden ist, so kann dennoch dieses Gesetz mehr Bindungswirkung entfalten, als die Reduktionsziele wie sie beispielsweise in Deutschland oder der EU auf lediglich nationaler Ebene beschlossen sind.

In Deutschland gibt es kein Klimaschutzgesetz, welches die Einhaltung dieser Ziele einfordert, geschweige denn Vorgaben für die einzelnen Bundesstaaten. Auch werden in Deutschland diese Ziele nicht an den Ausbau von Energieeffizienz und Erneuerbare Energien gebunden.

Bekanntlich sind ja in Deutschland und der EU 2010 die Emissionen stark gestiegen, trotz beschlossener Reduktionsziele. Konsequenzen wurden daraus keine gezogen.

Luftverschmutzung & Erneuerbare Energien

Wie stark China bemüht ist, einmal beschlossene Umweltgesetze und Zielvorgaben auch einzuhalten wurde am 6. Dezember klar: An diesem Tag gab es einen dicken Smognebel in Peking und die Grenzwerte für die Luftbelastung waren offensichtlich wieder überschritten. Kurzer Hand wurden einige der am meisten befahrenen Autobahnabschnitte gesperrt, um den Schadstoffausstoß zu reduzieren. Am nächsten Tag schien die Sonne wieder, die Luft war viel sauberer. Ob dies an der Autobahnsperrung lag, kann hier aber nicht beurteilt werden.

Bei einem Gespräch mit Wan Lin, dem Vizedirektor der chinesischen General- Zertifizierungsbehörde wurde noch eine weitere, erstaunliche Dimensionen der aktiven Klimaschutzpolitik Chinas bekannt: Innerhalb der von den USA mit China beschlossenen gemeinsamen Aktivitäten zum Ausbau der Erneuerbaren Energien gibt es einen intensiven Austausch zwischen den US- und den Chinesischen Behörden zu Finanzierungsstrategien für den großflächigen Ausbau der Erneuerbaren. So werden gerade Finanzierungsmodelle erarbeitet, die den Aufbau von Gigawattparks für Fotovoltaik, Windkraft und andere Erneuerbare Energien realisieren sollen. China wird in naher Zukunft den weltweit größten Binnenmarkt für Fotovoltaik haben. Die im aktuellen Fünfjahresplan fünf Gigawatt Fotovoltaik bis 2015 werden möglicherweise ebenso übererfüllt, wie die Windkraftziele im letzten Fünfjahresplan, wo etwa 10 mal mehr Windkraft installiert wurde, als im Plan beschlossen. …

Besorgniserregend ist allerdings, dass die europäische Ebene noch gar nicht involviert ist. Dies bedeutet, dass die europäischen Hersteller, Finanzierer und Regierungen offensichtlich gar nicht involviert sind und damit die Teilhabe am wohl größten Zukunftsmarkt der kommenden Jahre weitgehend an Europa vorbeigehen könnte.

Windbranche – Missverständnisse in den Medien

Beim Gespräch mit Herrn He Dexin, dem gerade auf der Weltwindkonferenz in Kairo neugewählten Präsidenten des Weltwindverbandes, wurde ebenfalls die Kraft klar, die hinter dem weiteren beschleunigten Ausbau der Windenergie in China steckt. Im Moment werden gerade Strategien vorbereitet um die Netzengpässe zum Anschluss neuer Windparks zu überwinden. Dabei gibt es in China in Teilregionen bereits Konflikte mit den Betreibern von Kohlekraftwerken, die den Anschluss neuer Windräder blockieren. Da aber der Ausbau der Windkraft weiterhin vorrangehen soll, kann dies zumindest in Teilbereichen zukünftig zum Abschalten von Kohlekraft führen. Nach seiner Einschätzung verflacht sich auch bereits der Zubau neuer Kohlekraftwerke, was in den nächsten Jahren zu einem weitgehenden Erliegen des Neubaus führen könnte. Seiner Einschätzung nach habe auch CCS keine ökonomische Chance. Erste Pilotprojekte würden dies auch aufzeigen. Dennoch wird CCS noch von der Regierung unterstützt.

Dass aktuell viele neue Windkraftanlagen in China nicht am Netz seien, sei ein im Ausland völlig übertrieben dargestelltes und missverstandenes Phänomen. Vor allem erklärte er dies mit den veröffentlichten Zahlen zweier konkurrierender Windkraftverbände, wobei der eine seine höhere Installationszahlen mit den gesamt errichteten Windkraftanlagen verbinde.

Der andere Verband aber würde seine deutlich niedrigeren Zahlen mit den netzverbundenen Anlagen zusammenbringen. Die große Differenz der Zahlen seien auf die statistischen Erhebungen zu unterschiedlichen Zeiten und Erhebungsmethoden zurückzuführen. Leider mache die Weltpresse daraus eine erhebliche Falschmeldung, wonach die erhebliche Differenz der Angaben pauschal als nicht angeschlossene Windkraftanlagen bezeichnet würden, die also auch keinen Strom liefern würden.

Natürlich gibt es wie oben bereits erwähnt, Engpässe, weil der Leitungsausbau manchmal nicht hinterherkommt. Dies wäre aber meist nur ein Zeitraum von Wochen, bis der Anschluss realisiert sei. Auch beschrieb er die durchaus vorhandenen technischen Mängel von chinesischen Herstellern als geringfügiges Übergangsphänomen. Die betroffenen Hersteller würden aus den technischen Mängeln sehr schnell lernen und sie Zug um Zug ausmerzen.

Solartechnik

Anlass meines Besuches war die erste Messe Intersolar in China, Peking. Mit 250 Ausstellern und über 7000 Besuchern war die Messe auf Anhieb ein Erfolg, was erneut das große Interesse der Chinesen an der Solartechnik unterstrich. Im Sektor der solaren Warmwassererwärmung sind sie seit vielen Jahren längst Weltmeister in den jährlichen Neuinstallationen. Dies wird vielleicht schon in ein bis zwei Jahren auch für die Fotovoltaik gelten.

Und erneut haben mich die elektrischen Zweiräder und elektrischen Lastendreiräder fasziniert. Es gibt schlicht keine Verbrennungsmotoren mehr an Zweirädern, sie sind leise und ohne Emissionen massenhaft verbreitet. Nur nachts muss man aufpassen, dass viele zum Stromsparen die Lichter ausmachen und sie man ja auch nicht hört. Ach ja und nach China musst ich fahren um zu erfahren, dass Frankfurt nun die ersten Elektrobusse des chinesischen Herstellers BYD testet.”

[divider]

Chinesische Energiepolitik – eine Einführung (Teil 2) von Steffen Bukold (DCEB)

Teil und Teil2 finden Sie hier.

[divider]

China Energy Briefing

Neben diesem kostenlosen China Energy Letter bieten wir auch das abonnementgebundene CHINA ENERGY BRIEFING an. Es liefert einen umfangreichen, systematischen und stärker praxisorientierten Überblick über die chinesischen Energiemärkte. Sie finden darin u.a. aktuelle Statistiken, einen breiten News-Überblick, Hintergrundinformationen und – auf Wunsch – kundenorientierte Sektionen. Näheres finden Sie auf unserer Webseite: http://www.dceb.de/china_energy_briefing/ Oder via Email und Telefon: bukold@dceb.de / 040.20911848